Quản lý tài sản trở thành định hướng được loạt công ty chứng khoán theo đuổi, dư địa lớn nhưng con đường không dễ đi

Không thể phủ nhận vai trò của quản lý tài sản với ngành chứng khoán trong tương lai. Tuy nhiên, việc phát triển hướng đi này lại vướng phải những thách thức không nhỏ xuất phát từ chính đặc thù của thị trường chứng khoán Việt Nam.

- 23-05-2023Cổ phiếu nhiệt điện nóng lên nhờ El Nino, điện khí “lên ngôi” cùng Quy hoạch điện VIII

- 23-05-2023Nắng nóng cao điểm, một doanh nghiệp trên sàn chứng khoán thu cả triệu USD mỗi ngày nhờ bán điều hòa, điện, nước

Sau hơn 23 năm phát triển, tổng số tài khoản chứng khoán của nhà đầu tư cá nhân trong nước đã chính thức vượt mức 7 triệu tài khoản. Do một người có thể sở hữu nhiều tài khoản, số lượng nhà đầu tư tham gia vào thị trường chứng khoán chắc chắn sẽ ít hơn đáng kể so với con số trên. Với quy mô dân số lên đến 100 triệu người, dư địa tăng trưởng cho ngành chứng khoán và quản lý tài sản tại Việt Nam được đánh giá vẫn còn rất lớn.

Thực tế, quản lý tài sản không phải là một khái niệm mới trên thị trường chứng khoán Việt Nam. Cách đây 3 năm, nhân kỷ niệm 20 năm thành lập thị trường chứng khoán, ông Nguyễn Duy Hưng, Chủ tịch SSI khi chia sẻ về định hướng phát triển thị trường, đã nhắc đến yếu tố quản lý tài sản với một vai trò rất quan trọng.

“Thị trường chứng khoán phải trở thành nơi giữ tài sản chứ không đơn thuần là nơi mua bán kiếm lời, rút ra và giữ tài sản ở nơi khác. Các thị trường chứng khoán ở các nước phát triển lớn mạnh được vì người dân không chỉ có thói quen giữ tiền, vàng, tiết kiệm mà phần lớn giữ tài sản bằng cổ phần của các tập đoàn lớn” – Chủ tịch SSI chia sẻ.

Thời gian gần đây, mô hình quản lý tài sản lại càng được nhắc đến nhiều hơn trong định hướng phát triển của nhiều công ty chứng khoán. Tại kỳ ĐHĐCĐ thường niên 2023 mới đây, ông Trịnh Hoài Giang, Tổng Giám đốc HSC cho biết “Tương lai phí giao dịch sẽ tiến về 0 và HSC sẽ chuẩn bị cho điều đó. Nếu không thu phí giao dịch thì có nguồn thu khác như thu phí quản lý tài sản. Mỗi công ty có một cách khác nhau, với HSC chủ yếu là tư vấn” .

Trước đó, VietCap cũng đã mở thêm bộ phận mới là Wealth Management (quản lý tài sản khách hàng) nhằm tập trung nhóm khách hàng mà công ty chứng khoán này có lợi thế cạnh tranh cao. “Nhóm “high networth individual” – người có tổng tài sản trên 10 tỷ đồng là những khách hàng thực sự mang lại lợi nhuận cho công ty” – ông Tô Hải, Tổng Giám đốc VietCap tiết lộ.

Tương tự, VNDirect đã mở dịch vụ quản lý tài sản từ khá lâu. Không đứng ngoài cuộc chơi, BSC cũng đang tìm kiếm cơ hội kinh doanh mới trên cơ sở hợp tác với cổ đông chiến lược Hana Securities, trong đó phát triển các mảng kinh doanh fintech, quản lý tài sản,… là một trọng tâm. Hay như với MBS, công ty chứng khoán này cũng hướng tới việc nâng cao chất lượng tài khoản, hơn là số lượng, đẩy mạnh phát triển các mô hình tư vấn, quản lý tài sản cho nhà đầu tư.

Thách thức từ chất lượng đội ngũ

Không thể phủ nhận vai trò của quản lý tài sản với ngành chứng khoán trong tương lai. Tuy nhiên, việc phát triển hướng đi này lại vướng phải những thách thức không nhỏ xuất phát từ chính đặc thù của thị trường chứng khoán Việt Nam. Hai dạng quản lý tài sản phổ biến hiện nay là hình thức quỹ đầu tư và mô hình Copy trade đều có những bất cập nhất định.

Copy trade có thể hiểu đơn giản là hoạt động sao chép giao dịch của một nhà đầu tư chuyên nghiệp khác trên thị trường để có thể thiết lập danh mục đầu tư giống với họ. Hiện một số Công ty chứng khoán đưa danh mục của môi giới lên làm danh mục mẫu cho nhà đầu tư. Về bản chất, mô hình này tiềm khá nhiều rủi ro cho nhà đầu tư bởi ngay cả những nhà đầu tư chuyên nghiệp giỏi nhất cũng mắc sai lầm.

Thêm nữa, chất lượng của các nhà đầu tư chuyên nghiệp đóng vai trò là người được sao chép vị thế giao dịch cũng là một dấu hỏi lớn. Trong bối cảnh thị trường giao dịch ảm đạm, thanh khoản eo hẹp, việc môi giới chứng khoán chuyển sang làm quản lý tài sản tương đối phổ biến. Rất nhiều trong số này không thật sự có đủ chuyên môn và kinh nghiệm để xoay sở với những biến động khó lượng đặc trưng của một thị trường cận biên như Việt Nam.

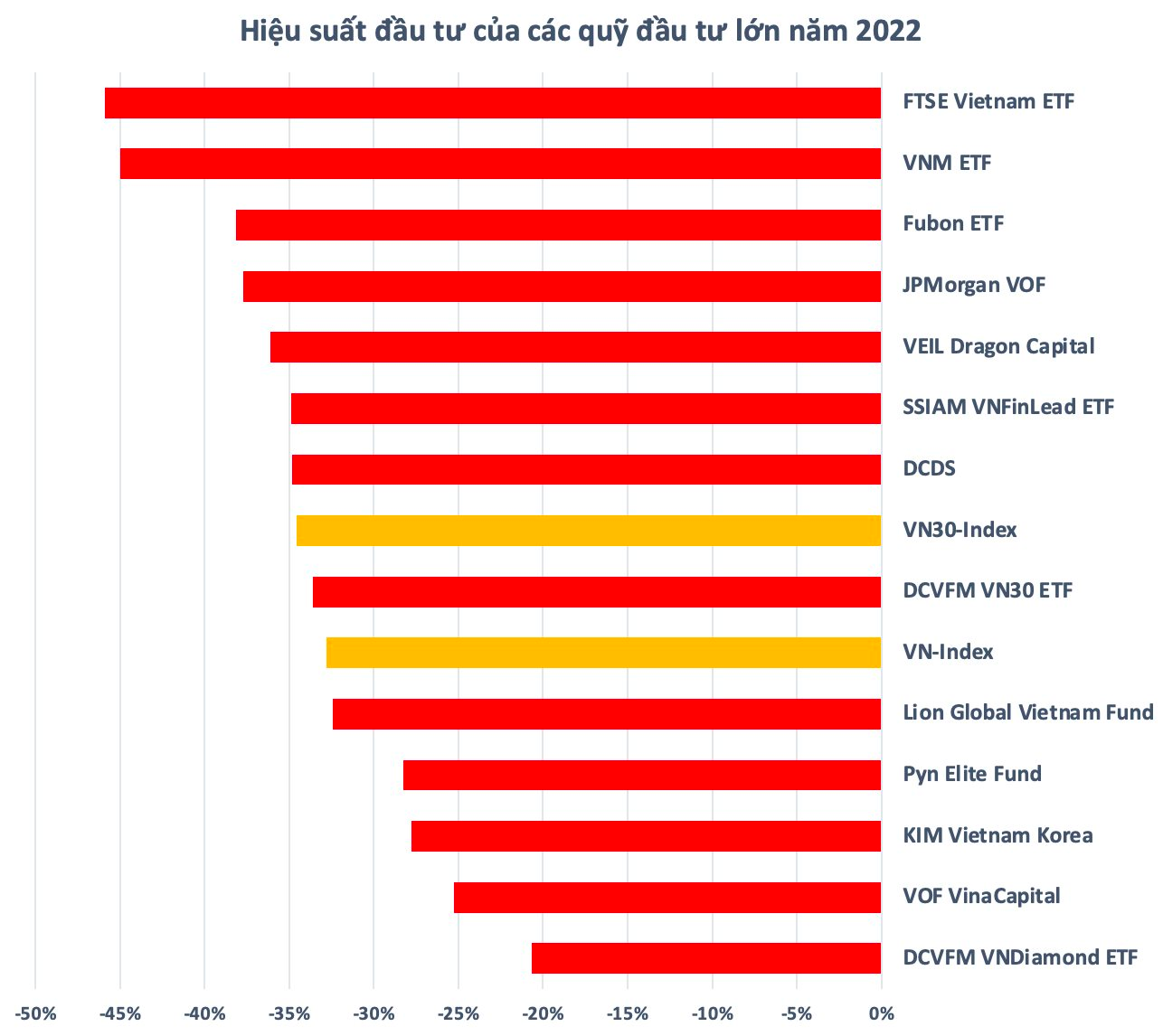

Ít rủi ro hơn nhưng quản lý tài sản theo hình thức quỹ đầu tư vẫn có những hạn chế nhất định. Thực tế cho thấy trong những giai đoạn thị trường khó khăn, các quỹ đầu tư cũng không thật sự giảm thiểu được tổn thất cho khách hàng. Điển hình như năm 2022 vừa qua, hầu hết các quỹ đầu tư lớn đều có hiệu suất âm, thậm chí nhiều cái tên còn lỗ đậm hơn cả mức giảm của VN-Index. Tất nhiên, với mô hình quỹ mở, nhà đầu tư có thể lựa chọn việc mua vào đều đặn với kỳ vọng sẽ có lợi nhuận tốt hơn trong dài hạn, tuy nhiên, nếu xét tới hiệu suất đầu tư của từng quỹ, có thể thấy những nhà quản lý chuyên nghiệp cũng khó có thể tránh khỏi những biến động của thị trường.

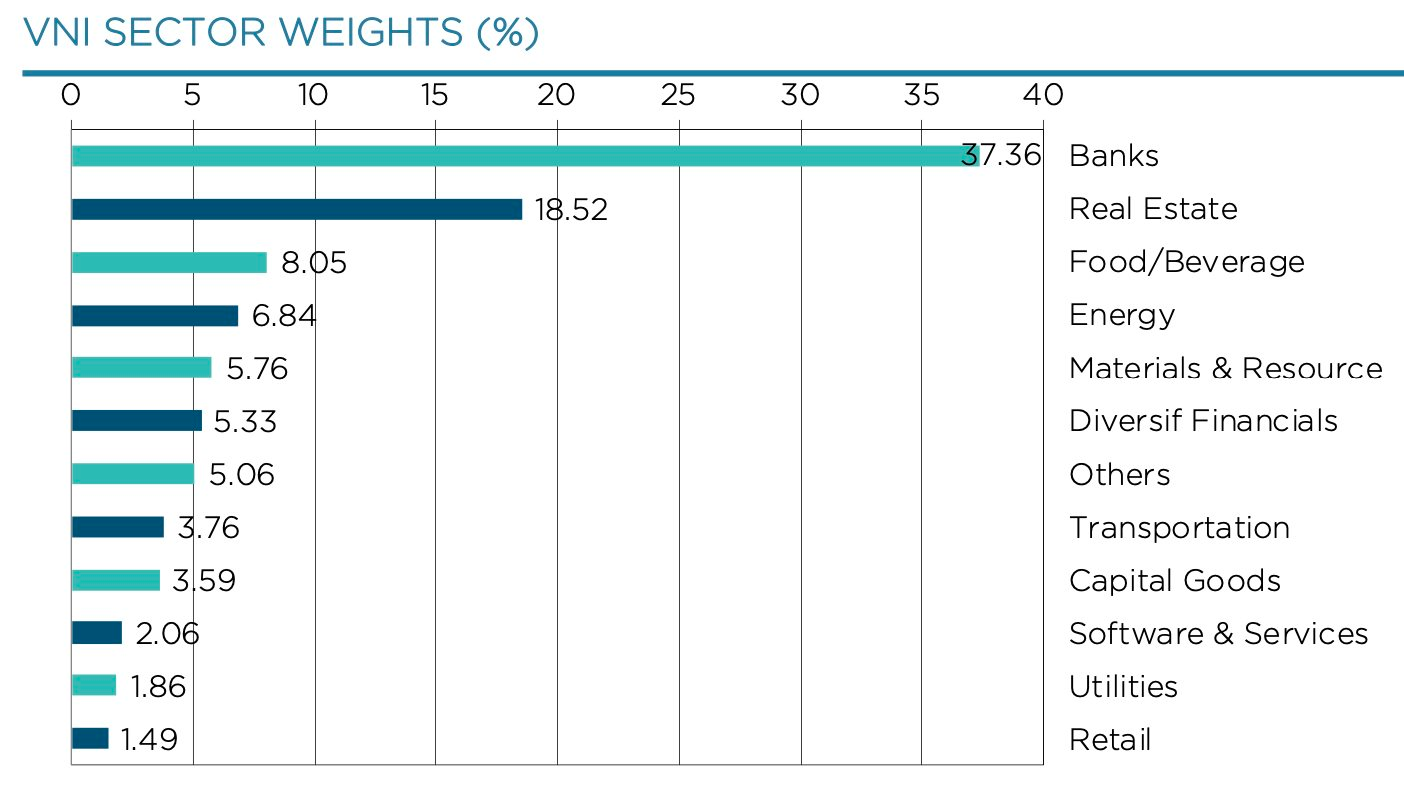

“Hàng xịn” không đủ đa dạng

Hiệu suất tệ không hẳn đến từ chất lượng đội ngũ quản lý danh mục mà chủ yếu do thị trường không có nhiều lựa chọn thực sự chất lượng. Sự mất cân đối về cơ cấu thị trường khiến các quỹ đầu tư khó đa dạng danh mục. Hai nhóm ngành tài chính và bất động sản chiếm đến 60% vốn hoá toàn sàn cũng đóng góp phần lớn vào thanh khoản trong khi nhóm sản xuất, công nghệ chiếm tỷ trọng nhỏ và số lượng cũng hạn chế.

Với các tổ chức quản lý tài sản có quy mô lớn, top danh mục rất khó tìm được lựa chọn nào khả dĩ ngoài cổ phiếu tài chính và bất động sản. Đây là 2 nhóm ngành có tính chu kỳ, đầu cơ khá cao và phụ thuộc lớn vào tăng trưởng tín dụng. Điều này khiến nhà đầu tư khó đạt hiệu suất vượt trội nếu nắm giữ dài hạn, thậm chí có thể thua lỗ trong những giai đoạn thị trường giằng co, giao dịch ảm đạm.

Nguồn: VEIL - Dragon Capital

Với hiệu suất không vượt trội so với VN-Index, các quỹ đầu tư mở có phần kém hấp dẫn bởi nhà đầu tư có lựa chọn khác đơn giản hơn là rót tiền mua chứng chỉ quỹ ETF. Thậm chí, nhà đầu tư còn có thể lựa chọn một hình thức khác là rót vốn vào các tổ chức hoạt động gần như một quỹ đầu tư nhưng không có giấy phép với những chiến lược đầu tư có phần "phóng khoáng" hơn. Việc phân bổ tài sản của các tổ chức này gần như phụ thuộc vào quyết định của một hoặc một vài cá nhân. Do đó, lợi nhuận kỳ vọng cao cũng có thể đi kèm những rủi ro lớn, không chỉ về mặt thị trường mà còn về pháp lý.

Có thể thấy, ngay cả khi giải quyết được vấn đề chất lượng nhân sự, mô hình quản lý tài sản mà các công ty chứng khoán theo đuổi cũng không dễ thành công. Nút thắt nằm ở chỗ thiếu hàng hoá chất lượng thực tế rất khó tháo gỡ trong ngắn hạn khi công tác thoái vốn và cổ phần hoá doanh nghiệp Nhà nước diễn ra rất chậm.

Thêm nữa, danh sách những ứng cử viên tiềm năng có thể trở thành “bom tấn” trên sàn chứng khoán trong tương lai cũng rất hạn chế, chỉ đếm trên đầu ngón tay như Agribank, Vinacomin - TKV, Mobifone, VNPT, SJC, Vinafood1, Thaco, TH True Milk,… Sự thiếu vắng hàng hoá chất lượng sẽ tạo ra rào cản khó vượt qua đối với sự phát triển dài hạn của lĩnh vực quản lý tài sản.

Nhịp Sống Thị Trường