Sóng gió đã qua với tỷ giá USD/VND?

Ảnh minh họa

Giới nghiên cứu chuyên ngành tin rằng sóng gió đã qua đối với tỷ giá USD/VND trong ngắn hạn, sau những cân đối mới trên thị trường tiền tệ.

- 03-08-2022Tỷ giá biến động giúp dư nợ Chính phủ giảm khoảng 57.000 tỷ đồng

- 03-08-2022Tỷ giá USD/VND lặng sóng trong quãng ngắn

- 31-07-2022Lo lạm phát và tỷ giá, nhu cầu vàng tại Việt Nam tăng vọt

Kết thúc tháng 7, tỷ giá USD/VND ghi nhận mức tăng khoảng 2,45% so với đầu năm 2022. Không quá lớn trong hơn nửa năm, nhưng đây là mức biến động rất mạnh khi phần lớn dồn tăng trong tháng 6 và 7.

Tuần cuối tháng 7, tỷ giá USD/VND chững lại ở tầm cao sau khi đã thiết lập. Hướng ổn định nối sang đầu tháng 8. Và theo dự báo của Hội Nghiên cứu Thị trường liên ngân hàng Việt Nam (VIRA), sóng gió đã qua đối với tỷ giá USD/VND khi nhìn về triển vọng tháng 8 này.

Ổn định tỷ giá là ưu tiên hàng đầu

Sóng gió, bởi cùng với mức biến động rất mạnh thể hiện trong một quãng thời gian ngắn nói trên, Ngân hàng Nhà nước (NHNN) đã phải "tiêu tốn" một lượng ngoại tệ lớn để bình ổn đợt sóng này. Ước tính trong báo cáo cập nhật của một số công ty chứng khoán gần đây đề cập đến mức độ khoảng 12-13 tỷ USD đã được bán ra.

Biến động rất mạnh đó không quá bất ngờ. Sau tháng 5 rồi tháng 6 và đặc biệt ở cuộc họp chính sách tháng 7, Cục Dự trữ Liên bang Mỹ (Fed) liên tiếp tăng lãi suất, với mức độ nằm trong dự báo chung trên thị trường. Xu hướng lên giá rất mạnh của đồng USD cũng thể hiện rõ cho đến tuần thứ 3 của tháng 7.

Dù vậy, biến động tỷ giá USD/VND vừa qua có phần cho thấy vượt dự tính trong kỳ dự báo trước đó của VIRA. Bản thân NHNN cũng đã phải cấp tập có các điều chỉnh để bình ổn. Bên cạnh bán ra lượng lớn ngoại tệ nói trên, Nhà điều hành đã trở lại có thể nói có phần vội vàng khi dồn dập hút bớt tiền về qua phát hành tín phiếu. Lãi suất VND liên ngân hàng liên tiếp bật tăng mạnh, rồi cao vượt trội so với lãi suất USD trên cùng thị trường. Tỷ giá USD/VND sau đó êm dần.

Những can thiệp trên cho thấy sự vào cuộc quyết liệt của Nhà điều hành, đồng thời cho thấy ổn định tỷ giá USD/VND cũng là ưu tiên hàng đầu trong điều hành chính sách tiền tệ.

Như trên, có phần vội vàng và không loại trừ bị thụ động trước biến động mạnh của tỷ giá trước đó. Bởi lẽ, thị trường liên ngân hàng đã có thay đổi rất đột ngột, thậm chí "sốc" chỉ trong khoảng thời gian rất ngắn hạn. Lãi suất VND qua đêm tăng gấp cả chục lần chỉ sau chưa đầy một tháng cho thấy điều đó, nếu không nói là có một phần còn "giật cục" và chưa chủ động mượt hơn trong điều hành.

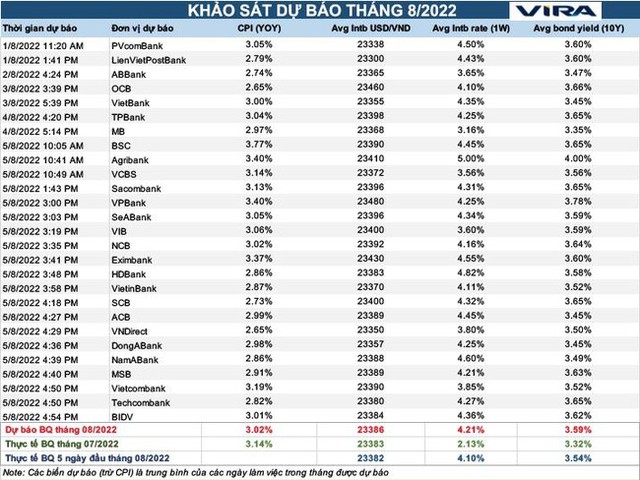

Dù sao, tỷ giá USD/VND cũng đã dần ổn định. Niềm tin trên thị trường không quá xáo trộn. Trong kỳ dự báo tháng 8, gần 30 thành viên của VIRA đến từ các ngân hàng thương mại, các công ty chứng khoán cùng tin rằng tỷ giá USD/VND sẽ ổn định; bình quân dự báo mức giao ngay trên thị trường liên ngân hàng chỉ 23.386 VND, nhích nhẹ so với bình quân thực tế 23.383 VND của tháng 7 vừa qua.

Các chỉ tiêu dự báo của VIRA cho tháng 8/2022 |

Chấp nhận mặt bằng lãi suất mới

Như trên, lãi suất VND qua đêm đã tăng tới cả chục lần chỉ sau khoảng một tháng. Mặt bằng mới của lãi suất VND trên thị trường liên ngân hàng đã được thiết lập, cao hơn nhiều lần so với trước.

Mặt bằng mới đó tiếp tục duy trì và ổn định, theo dự báo của các thành viên VIRA trong tháng 8 này. Ở chỉ tiêu kỳ hạn 1 tuần, lãi suất VND liên ngân hàng dự báo bình quân ở 4,21%/năm, gấp đôi so với thực tế bình quân trong tháng 7 (2,13%/năm).

Dự báo ở kỳ này đã được định hình trên những cân đối mới. Cũng có thể xem đó là một sự chấp nhận mặt bằng lãi suất mới và gần như loại trừ hoàn toàn khả năng lãi suất liên ngân hàng có thể trở về các mức thấp như đầu năm nay.

Những cân đối mới trước hết vẫn trên cơ sở đầu ra tín dụng khó kỳ vọng NHNN sẽ nới mạnh. Cùng đó, thanh khoản hệ thống không còn dư thừa như trước, mà Nhà điều hành đã phải linh hoạt hơn nhiều trong các kênh điều tiết: vừa bơm qua thị trường mở (OMO), vừa hút qua phát hành tín phiếu. Riêng tín phiếu, tưởng như phiên 22/7 đã tạm ngừng, nhưng vừa qua NHNN vẫn trở lại có phiên hút về (12.000 tỷ đồng).

Song dự tính chung, mặt bằng lãi suất mới trên liên ngân hàng dự báo ổn định trong tháng 8, khi mà lượng khá lớn tín phiếu phát hành trước đó sẽ dần đáo hạn, tạo nguồn trong tháng này.

Không chỉ lãi suất liên ngân hàng, lãi suất OMO cũng đã thiết lập mặt bằng mới, hiện đã quanh 4%/năm chứ không còn cố định 2,5%/năm kèo dài trước đó. Và lãi suất tín phiếu cũng có dấu hiệu linh hoạt hơn, cần tiếp tục theo dõi những bước tiếp theo của Nhà điều hành.

Tựu trung, NHNN trong gần hai tháng qua đã dồn dập hút bớt tiền về, tác động gần như trực tiếp đối với lãi suất trên thị trường liên ngân hàng. Cùng với ưu tiên ổn định tỷ giá như đề cập ở trên, liên quan ở đây còn được xem như một phản ứng phòng xa (ít nhất là từ bên ngoài nhìn vào) của điều hành chính sách tiền tệ trước áp lực lạm phát.

Tuy nhiên, như sự "bình tĩnh" ở các kỳ dự báo gần đây, hầu hết các thành viên của VIRA vẫn hướng tới tính khả thi của mục tiêu kiểm soát lạm phát. Dự báo chung của VIRA đối với mức tăng của chỉ số giá tiêu dùng (CPI) tháng 8 so với cùng kỳ 2021 vẫn chỉ quanh 3%, bình quân dự báo chỉ 3,02%.

Dù lạm phát vẫn có niềm tin kiểm soát theo mục tiêu, nhưng lãi suất liên ngân hàng tăng đột biến như trên đã tạo nên một thực tế chi phí mới. Chi phí cân đối nguồn ngắn hạn của các NHTM qua thị trường liên ngân hàng đã khác, tác động đến chi phí của Chính phủ qua phát hành trái phiếu cũng được nhìn sang.

Thực tế, lợi suất trái phiếu Chính phủ (TPCP) đã liên tục tăng rất nhanh, rất mạnh những tháng qua, lãi suất các đợt gọi thầu gần đây đã tăng lên. Dự báo của VIRA cho tháng này cũng cho thấy xu hướng tăng mạnh của lợi suất TPCP, ở kỳ hạn 10 năm bình quân dự báo sẽ lên 3,59%, tiếp tục tăng mạnh so với bình quân thực tế tháng vừa qua 3,32%.

Chênh lệch giữa lợi suất với lãi suất phát hành ngày càng doãng rộng, cho thấy chi phí đi vay của Chính phủ hiện nay đã không còn dễ chịu như trước; lãi suất phải trả sẽ tăng lên nếu muốn gọi thầu mới thành công.

Dĩ nhiên, với tình hình giải ngân đầu tư công rất thấp và chậm qua 7 tháng đầu năm, vốn ở đây còn ứ đọng, Kho bạc Nhà nước cũng cho thấy không mấy vội vàng trong phát hành TPCP, cũng như cho thấy không huy động bằng mọi giá.

Bizlive