“Tăng nóng, giảm sốc”, Công trình Viettel (CTR) có còn hấp dẫn để đầu tư?

Mặc dù KQKD CTR có sự cải thiện, nhưng dường như đà tăng mạnh của cổ phiếu trong khoảng thời gian ngắn đã phản ánh vượt quá kỳ vọng tăng trưởng của doanh nghiệp và điều này dẫn tới áp lực chốt lời.

Những tháng gần đây, cổ phiếu CTR của Tổng CTCP Công trình Viettel là một trong những cái tên nóng nhất sàn chứng khoán. Từ vùng giá 25.000 đồng/cp (tính theo giá điều chỉnh) vào đầu tháng 7, CTR đã có cú bứt phá ngoạn mục lên vùng 55.000 đồng/cp chỉ sau hơn 1 tháng. Tuy vậy, sau nhịp tăng nóng này, CTR đã bước vào nhịp điều chỉnh mạnh và đến phiên 9/9 chỉ còn 38.300 đồng/cp.

CTR "tăng nóng, giảm sốc"

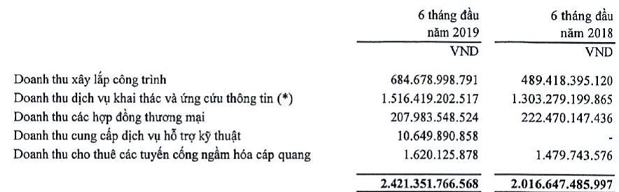

Theo báo cáo KQKD hợp nhất 6 tháng đầu năm, CTR ghi nhận doanh thu 2.421 tỷ đồng – tăng 20%; Lợi nhuận sau thuế đạt 76,9 tỷ đồng – tăng 15% so với cùng kỳ năm trước. Mặc dù KQKD có sự cải thiện, nhưng dường như đà tăng mạnh của cổ phiếu trong khoảng thời gian ngắn đã phản ánh vượt quá kỳ vọng tăng trưởng của doanh nghiệp và điều này dẫn tới áp lực chốt lời.

Trải qua giai đoạn "tăng nóng, giảm sốc", câu hỏi nhiều nhà đầu tư đặt ra lúc này là CTR liệu có còn hấp dẫn?

Ngành nghề kinh doanh đặc thù, hưởng lợi từ phát triển hạ tầng viễn thông

CTR là một trong bốn Tổng công ty của Viettel với vai trò phụ trách xây dựng, khai thác hạ tầng viễn thông của tập đoàn. Hiện nay, chiến lược phát triển kinh doanh của CTR hướng tới 4 trụ chiến lược là "Xây lắp, Vận hành khai thác, Hạ tầng cho thuê, Giải pháp tích hợp".

Xây lắp là mảng kinh doanh truyền thống của CTR và doanh nghiệp đang nắm vị trí số 1 về xây lắp công trình viễn thông tại Việt Nam. Việc Viettel đầu tư ra các thị trường kinh doanh tại nước ngoài cũng kéo theo quá trình mở rộng hoạt động xây lắp của CTR.

Dù vậy, mảng kinh doanh truyền thống này hiện không còn đóng vai trò số 1 với CTR bởi nhu cầu mở rộng đầu tư xây lắp không còn quá nhiều như trước và phụ thuộc phần lớn vào Viettel. Trong 6 tháng đầu năm, doanh thu xây lắp công trình của CTR chỉ là 685 tỷ đồng, chiếm 28% cơ cấu doanh thu Tổng công ty.

Cùng với xây lắp, vận hành khai thác mạng viễn thông cũng là lĩnh vực kinh doanh truyền thống của CTR. Trong nửa đầu năm 2019, lĩnh vực vận hành khai thác mang về cho CTR 1.516 tỷ đồng, chiếm 63% tổng doanh thu và là mảng kinh doanh chủ lực của CTR.

Thế mạnh của CTR trong mảng vận hành khai thác là nguồn nhân lực chuyên môn kỹ thuật lớn, khoảng 10 nghìn người và hưởng lợi với quá trình mở rộng đầu tư của Viettel. Theo kế hoạch, đến năm 2020, CTR sẽ thực hiện vận hành khai thác mạng lưới tại các thị trường nước ngoài mà Viettel đầu tư với chất lượng mạng lưới vượt trội so đối thủ liền kề tối thiểu 15%; Mở rộng vận hành khai thác ra mạng ngoài Viettel, mục tiêu ít nhất 1 khách hàng.

Cơ cấu doanh thu CTR hiện chủ yếu đến từ Xây lắp và Vận hành khai thác

Bên cạnh 2 lĩnh vực truyền thống là xây lắp, vận hành khai thác, mục tiêu phát triển tiếp theo của CTR trong những năm tới sẽ là đẩy mạnh lĩnh vực Hạ tầng cho thuê và Giải pháp tích hợp, đây là bước đi phù hợp trong kỷ nguyên 4.0 hiện nay, cũng như không phải phụ thuộc quá nhiều nguồn việc từ Viettel.

Dù vậy, đóng góp của Hạ tầng cho thuê và Giải pháp tích hợp vào cơ cấu doanh thu CTR hiện chưa cao bởi đang trong quá trình đẩy mạnh phát triển, đặc biệt lĩnh vực hạ tầng cho thuê. CTR đặt mục tiêu đến năm 2025 sẽ chuyển dịch từ nhà thầu xây lắp trở thành nhà đầu tư hạ tầng cho thuê (TowerCo) số 1 Việt Nam.

Triển vọng TowerCo trong dài hạn

Việc phát triển TowerCo hiện được đánh giá là xu thế tất yếu bởi các nhà mạng đang dần từ bỏ sở hữu các tài sản cố định để tập trung đầu tư vào các hoạt động cốt lõi. Các lĩnh vực cho thuê hạ tầng có thể kể tới như cho thuê hạ tầng trạm BTS, hạ tầng ngầm quá, hạ tầng năng lượng cho thuê, hạ tầng phủ sóng tòa nhà, thuê sợi cáp quang.

Theo thống kê, tỷ lệ hạ tầng nắm giữ bởi các TowerCo trên Thế giới so với nhà trạm hạ tầng truyền thống đã tăng gấp 2,7 lần từ 25% năm 2014 lên 76% năm 2018. Các TowerCo tại Mỹ như American Tower Co, SBA Communications…đều được định giá khá cao với P/E trên 20 lần.

Về dài hạn, phát triển hạ tầng cho thuê là hướng đi phù hợp với nhu cầu phát triển hạ tầng viễn thông, 4G, 5G, IoT tại Việt Nam. Dù vậy, quá trình đầu tư sẽ mất khá nhiều thời gian và như theo lộ trình của CTR đến năm 2025 sẽ dịch chuyển trở thành TowerCo số 1 Việt Nam. Trước mắt trong năm 2020, CTR đặt kế hoạch xây dựng mới 5.000 trạm BTS, 120 km cống bể ngầm phục vụ nhu cầu cho thuê.

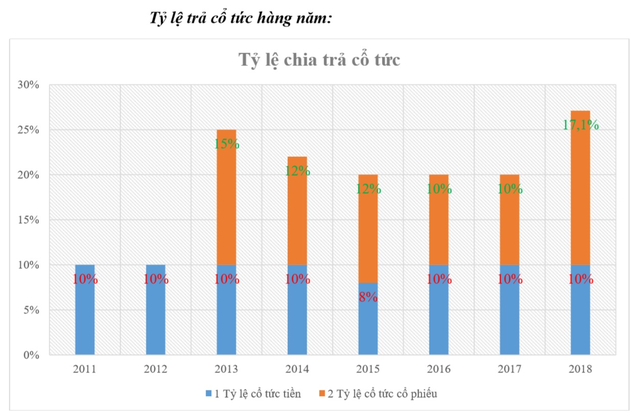

Cổ tức chi trả đều qua các năm

Điểm tích cực của CTR là cơ cấu tài chính lành mạnh, không nợ vay. Tính tới cuối quý 2/2019, lượng tiền mặt và tương đương của công ty lên tới 593 tỷ đồng. Trong những năm gần đây, CTR áp dụng chính sách trả cổ tức bằng cổ phiếu kết hợp tiền mặt. Mới đây, CTR đã thực hiện chi trả cổ tức 27,1%, trong đó 17,1% cổ tức bằng cổ phiếu và 10% bằng tiền mặt.

CTR áp dụng chính sách chi trả cổ tức kết hợp tiền mặt và cổ phiếu những năm gần đây

Trí Thức Trẻ