Cổ phiếu ngân hàng đồng loạt nổi sóng sau thông tin nóng về tăng trưởng tín dụng

Trước phiên giao dịch bùng nổ hôm nay, nhóm cổ phiếu ngân hàng đã có thời gian dài “lặng sóng” dưới áp lực từ nợ xấu và nút thắt tăng trưởng tín dụng.

Thị trường chứng khoán phiên 4/1 bất ngờ chứng kiến giao dịch bùng nổ với sự dẫn dắt của nhóm cổ phiếu ngân hàng. Sắc sanh bảo phủ rộng trên hàng loạt cổ phiếu "vua", MBB và CTG thậm chí còn có thời điểm chạm trần. Mặc dù, đà tăng đã bị thu hẹp về cuối phiên nhưng nhìn chung mức tăng phổ biến vẫn quanh mức 2%.

Đáng chú ý, giao dịch sôi động đã đẩy thanh khoản trên nhóm cổ phiếu ngân hàng trên HoSE lên hơn 6.600 tỷ đồng. Con số này đóng góp đáng kể (1/4) vào giá trị giao dịch tỷ USD trên HoSE trong phiên 4/1. Đồng thời, nhóm cổ phiếu "vua" cũng "gánh luôn" điểm số cho thị trường khi đóng góp đến hơn 7 điểm trong khi VN-Index chỉ tăng 6,55 điểm.

Đà tăng của nhiều cổ phiếu ngân hàng được giúp sức từ khối ngoại. Theo thống kê, các cổ phiếu được nhà đầu tư nước ngoài mua ròng nhiều nhất (tính theo giá trị) trên sàn chứng khoán phiên 4/1 (tính đến 14h) đa phần đều trong nhóm ngân hàng như VCB, VPB, MSB, CTG,…

Thực tế trước phiên giao dịch bùng nổ hôm nay, nhóm cổ phiếu ngân hàng đã có thời gian dài "lặng sóng". Nhà đầu tư hiếm khi thấy cổ phiếu "vua" đồng loạt tăng mạnh dù vẫn có một vài cái tên âm thầm đi lên. Theo nhiều nhận định, việc cổ phiếu ngân hàng kém sôi động thời gian qua có phần nhiều nguyên nhân đến từ áp lực nợ xấu và nút thắt tăng trưởng tín dụng.

Cổ phiếu ngân hàng nổi sóng sau khi đón nhận thông tin quan trọng liên quan đến tăng trưởng tín dụng tại buổi họp báo "Triển khai nhiệm vụ ngân hàng năm 2024" diện ra vào ngày 3/1. Theo đó, Ngân hàng Nhà nước (NHNN) đặt mục tiêu tăng trưởng tín dụng năm 2024 khoảng 15%, có điều chỉnh phù hợp với diễn biến, tình hình thực tế.

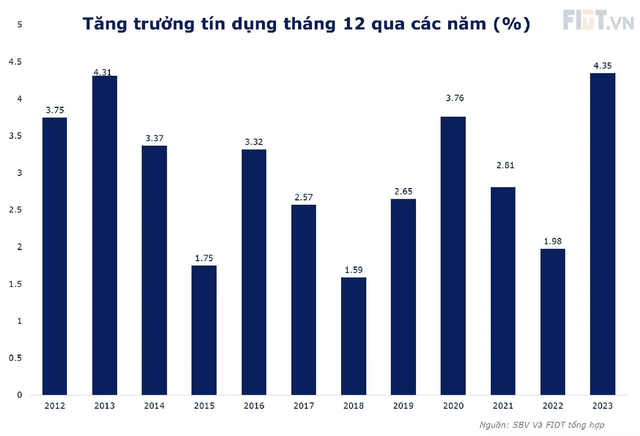

Tính đến cuối năm 2023, tăng trưởng tín dụng đạt khoảng 13,5%. Mặc dù, kết quả trên thấp hơn con số kỳ vọng là 14 – 15% nhưng không nhiều. "Với tổng dư nợ tín dụng toàn nền kinh tế đến cuối năm 2023 khoảng 13,5 triệu tỷ, mức tín dụng tăng thêm ước khoảng 2 triệu tỷ đồng", Phó Thống đốc Đào Minh Tú ước tính.

Phó Thống đốc cũng nhấn mạnh NHNN sẽ điều hành tín dụng chủ động, linh hoạt, phù hợp với diễn biến kinh tế vĩ mô, lạm phát, đáp ứng nhu cầu vốn cho nền kinh tế. Đồng thời, tiếp tục chỉ đạo các TCTD hướng tín dụng vào các lĩnh vực sản xuất kinh doanh, lĩnh vực ưu tiên và các động lực tăng trưởng (đầu tư, tiêu dùng, xuất khẩu) theo chủ trương của Chính phủ; kiểm soát chặt chẽ tín dụng vào các lĩnh vực tiềm ẩn rủi ro.

Tăng trưởng lợi nhuận khả quan nhưng áp lực vẫn còn

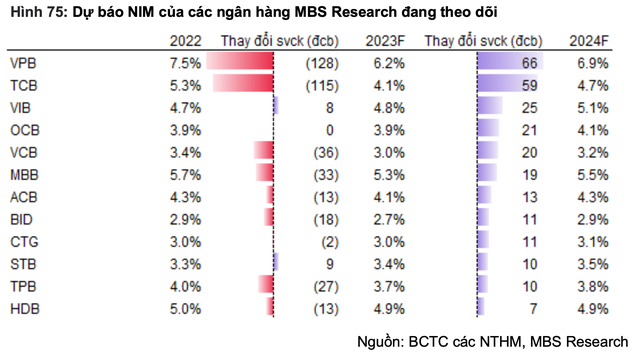

Đánh giá về triển vọng ngành ngân hàng năm 2024, Chứng khoán MBS đánh giá tăng trưởng lợi nhuận sẽ khả quan nhờ tiết giảm chi phí vốn. Hiện tại, lãi suất huy động toàn ngành đang thấp hơn mức đáy trong giai đoạn dịch Covid-19, mặc dù lãi suất điều hành vẫn cao hơn 50 điểm cơ bản. Lãi suất huy động trung bình kỳ hạn 12 tháng của nhóm NHTMNN và NHTMCP lần lượt là 4,9% và 5,1%

Trong bối cảnh các giải pháp của Chính phủ và NHNN đều xoay quanh việc tháo gỡ khó khăn dòng tiền cho doanh nghiệp giúp nền kinh tế tiếp cận được vốn vay tín dụng, MBS cho rằng mặt bằng lãi suất thấp là yếu tố bắt buộc phải được duy trì trong ít nhất 6-9 tháng tới. Đây sẽ là cơ hội cho các ngân hàng có thể gia tăng NIM.

Mặt khác, MBS đánh giá rủi ro suy giảm chất lượng tài sản vẫn lớn trong năm 2024 dù Thông tư 02/2023/TT-NHNN về cơ cấu lại thời hạn trả nợ và giãn nợ đã giúp tỷ lệ nợ xấu và sự sụt giảm LLR giảm tốc. MBS kỳ vọng NPL toàn ngành sẽ tăng nhẹ 10-20 điểm cơ bản và đạt đỉnh trong quý 4/2023. Ngoài ra, việc sử dụng một lượng lớn trích lập dự phòng trong 9 tháng đầu năm để xử lý nợ xấu cũng góp phần giúp NPL các ngân hàng suy giảm.

Mặc dù nợ xấu được kỳ vọng tạo đỉnh trong quý 4/2023 và chi phí trích lập toàn ngành đang có xu hướng tích cực nhưng áp lực trích lập dự phòng trong năm 2024 vẫn là đáng kể. MBS cho rằng áp lực này sẽ có sự phân hóa rõ nét giữa các ngân hàng. Những ngân hàng đã gia tăng trích lập lớn trong năm 2023 và đưa chất lượng tài sản về mức thấp có thể sẽ có nhiều dư địa để xử lý hơn, và do đó sẽ có được lợi thế tăng trưởng lợi nhuận cao hơn.