Công ty "séc trắng" SPAC dành cho ai?

Một công ty trong nước được cho là có thể niêm yết tại Mỹ thông qua SPAC. Vậy là SPAC gì và sức hấp dẫn ra sao mà có thể tạo "sốt" trên thế giới trong năm 2020?...

- 18-04-2021Ủy ban Chứng khoán Mỹ thắt chặt quy định với SPAC, nhiều ông trùm tài phiệt châu Á gặp khó trên đường tới phố Wall?

- 17-04-2021Niêm yết sàn ngoại: SPAC có gì khác?

- 16-04-2021Nhiều SPAC đang đói mục tiêu, cơ hội rộng mở cho khả năng VinFast IPO thành công tại Mỹ?

Mấy ngày gần đây, giới tài chính ở Việt Nam quan tâm tới tin đồn về khả năng niêm yết Công ty TNHH sản xuất và thương mại VinFast tại thị trường chứng khoán Mỹ. Trong đó, có thông tin cho rằng VinFast có thể niêm yết thông qua hoạt động sáp nhập với công ty mua lại mục đích đặc biệt (Special Purpose Acquisition Companies - SPAC).

Điều này nếu có diễn ra thì cũng là bình thường vì SPAC đang tạo thành một làn sóng mới trên thị trường tài chính Mỹ trong năm 2020 và hai tháng đầu năm 2021.

Vậy SPAC là gì và nó có gì hấp dẫn mà tạo "sốt" trên thế giới trong năm 2020?

SPAC VÀ NIÊM YẾT ĐƯỜNG VÒNG

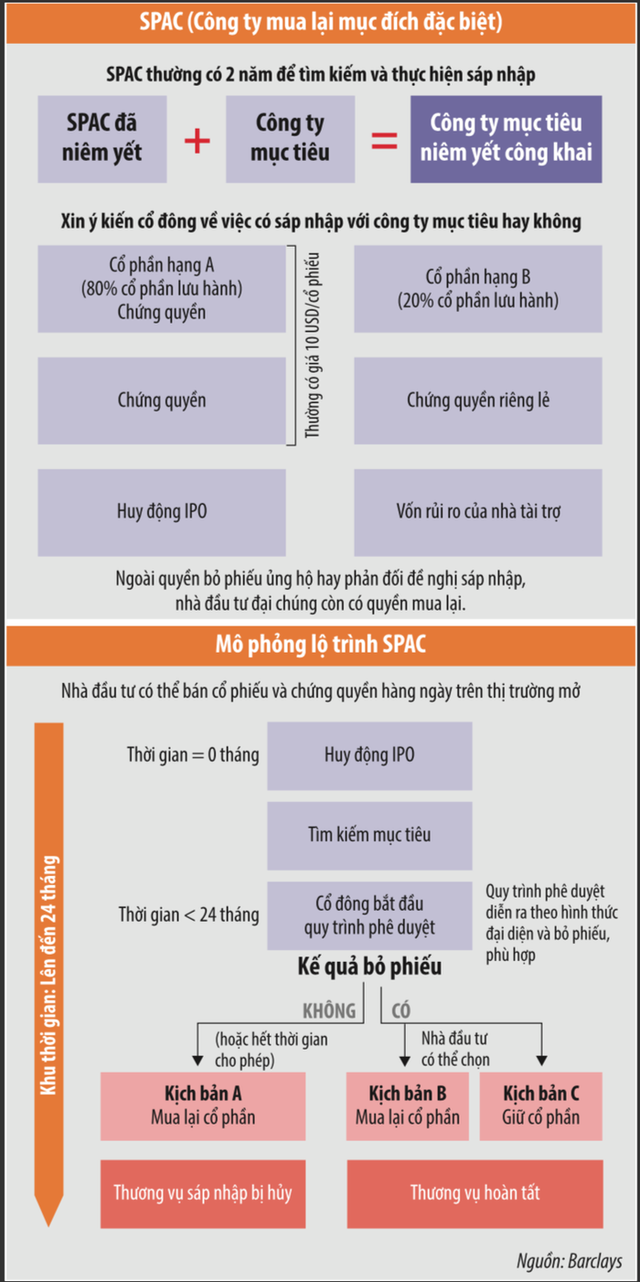

Các công ty SPAC là những công ty được thành lập để niêm yết lần đầu (IPO) trên thị trường chứng khoán. Điểm đặc biệt là các công ty này là những công ty rỗng, được thành lập chỉ vì mục đích làm IPO huy động vốn từ nhà đầu tư, rồi sau đó lấy tiền từ đợt IPO đi tìm kiếm những cơ hội thâu tóm và sáp nhập.

Nói cách khác, các nhà đầu tư chấp nhận trở thành cổ đông của một công ty rỗng ruột như vậy vì họ tin rằng ban lãnh đạo của công ty rỗng ruột đó sẽ có thể tìm ra một cơ hội sáp nhập tuyệt vời, ví dụ mua lại những công ty công nghệ tiên phong, được kỳ vọng là những Google, Apple hay Tesla tiếp theo.

Ví dụ, khi các nhà đầu tư mua cổ phiếu của Công ty Pershing Square Tontine Holdings (PSTH), là do họ tin vào Chủ tịch của công ty, Bill Ackman. Bill là Chủ tịch và CEO của PSTH nhưng người ta biết đến ông nhiều hơn ở vai trò lãnh đạo của công ty quản lý quỹ Pershing Square Capital Management với thành tích cực kỳ ấn tượng trong năm 2020.

Một trong những thương vụ ấn tượng của Bill trong năm 2020 là biến 27 triệu thành 2,6 tỷ USD trong thương vụ đặt cược vào các hợp đồng bảo hiểm rủi ro phá sản liên quan đến trái phiếu. Sau khi chốt lời thương vụ đó vào tháng 3/2020, ông ta lại dùng số tiền đó để mua vào các cổ phiếu ở thời điểm đó. Và đến nay, ước tính khoản đầu tư đó lại đem đến hơn 1 tỷ USD nữa.

Vì vậy, giới đầu tư ở Mỹ gọi những công ty SPAC này là các công ty séc trắng (black check company). Đó là vì họ ví các nhà đầu tư chấp nhận làm cổ đông của công ty SPAC đã "nhắm mắt" ký một tờ séc trắng đưa cho ban lãnh đạo của công ty SPAC, bảo họ thích mua gì mua.

Theo ước tính của MorningStar, nếu người ta nhờ ông ta quản lý một triệu USD vào năm 2011 thì đến 2020, người đó sẽ có hơn 2 triệu USD, một thành tích khá tốt. Như vậy có lý do để người ta bỏ tiền vào công ty séc trắng do Bill khởi xướng và hi vọng ông ta sẽ tiếp tục "mát tay" trong việc chọn mục tiêu sáp nhập. Sau thương vụ đó, một số công ty nhiều tiềm năng thông qua việc sáp nhập với SPAC mà nghiễm nhiên sẽ trở thành công ty niêm yết mà không cần đi qua thủ tục IPO truyền thống.

Ví dụ, tháng 12 năm 2019, Công ty Diamond Eagle Acquisition Corp. là một công ty SPAC niêm yết ở Mỹ. Sau đó, công ty này sáp nhập với DraftKings, một công ty công nghệ chuyên về mảng trò chơi thể thao và ở một góc độ nào đó, chính là cá độ trên mạng. Sau thương vụ sáp nhập vào tháng 4/2020, DraftKings trở thành công ty niêm yết ở Mỹ và đang giao dịch ở sàn giao dịch Nasdaq với mã cổ phiếu DKNG.

Đây có thể xem là cách để một công ty công nghệ như DraftKings niêm yết đường vòng, tránh những đòi hỏi khắt khe của sàn giao dịch về lợi nhuận, doanh thu cũng như tỷ lệ sở hữu cổ phiếu của các cổ đông.

Gần đây nhất là công ty xe công nghệ Grab cũng đang dự tính niêm yết qua con đường này thông qua sáp nhập với Altimeter Growth Corp. Mức tiền huy động dự kiến của Grab qua thương vụ này là 4,5 tỷ và mức định giá gần 40 tỷ USD.

Những tình huống kể trên là những ví dụ cho thấy việc VinFast muốn niêm yết thông qua SPAC cũng là chuyện bình thường và dễ hiểu khi mà các thương vụ SPAC đang bùng nổ và nhiều công ty đang cầm những tờ séc trắng sẵn sàng trả ra cho những công ty tiềm năng, nhất là trong lĩnh vực công nghệ.

Vấn đề ở đây sẽ chỉ là câu hỏi về mức định giá mà VinFast muốn, hay đúng ra là các lãnh đạo của Tập đoàn Vingroup muốn là bao nhiêu.

NHỮNG CÂU HỎI CÒN BỎ NGỎ VỀ SPAC

Điều đầu tiên là câu hỏi về huy động vốn và định giá. Có thông tin rằng Vingroup muốn huy động 2 tỷ USD qua thương vụ này, tương đương với mức định giá 50 tỷ USD. Tuy nhiên, đây chỉ mới là những thông tin đồn đoán. Phía đối tác SPAC sẽ chấp nhận mức định giá bao nhiêu và sẵn sàng trả bao nhiêu tiền là một câu hỏi. Nhìn bề ngoài thì VinFast có lợi thế khi mà năm 2020 có một lượng lớn kỷ lục công ty SPAC đã niêm yết ở Mỹ và đang tích cực "săn lùng" mục tiêu để sáp nhập và "chốt đơn" với nhà đầu tư SPAC.

Tờ Financial Times trích số liệu của Refinitiv cho biết vào đầu tháng 4/2021, vẫn có gần 500 công ty séc trắng loại này đang tích cực tìm kiếm thương vụ sáp nhập và chỉ có khoảng 25% số công ty SPAC niêm yết kể từ năm 2019 là đã có thể hoàn tất các thương vụ.

Nếu trong vòng 2 năm không thể tìm được đối tượng để sáp nhập và hoàn tất thương vụ (bao gồm thỏa thuận, chốt giá, đạt được đồng thuận qua biểu quyết của cổ đông các công ty liên quan cũng như nộp hồ sơ với cơ quan quản lý thị trường Mỹ là SEC), thì công ty SPAC phải giải thể và hoàn lại tiền cho cổ đông.

Có thể thấy được nhiều công ty séc trắng đang rất nóng lòng "chốt đơn" vì họ không muốn trả tiền lại cho cổ đông và tay trắng (nếu thương vụ suôn sẻ, công ty quản lý quỹ khởi tạo SPAC sẽ kiếm rất nhiều tiền dưới dạng các khoản phí và thưởng).

Như vậy, dường như VinFast có lợi thế vì phía công ty SPAC đang phải chạy đua với thời gian để sáp nhập. Có thể nói VinFast đang có những thuận lợi hơn một số doanh nghiệp của Việt Nam trước đây để niêm yết với sự bùng nổ của các công ty SPAC. VinFast không phải là một công ty đã có lợi nhuận, doanh thu ổn định để có những lựa chọn khác như niêm yết trong nước hay IPO trực tiếp ở những sàn cổ phiếu trong khu vực vì những giới hạn về yêu cầu lợi nhuận, doanh thu, dòng tiền. Do đó, niêm yết qua SPAC là một lựa chọn có khả năng xảy ra cao hơn.

Tuy nhiên, cũng đừng quên số công ty muốn niêm yết qua SPAC hiện nay cũng đông vô kể với số lượng công ty khởi nghiệp công nghệ đông đảo mấy năm qua, và nhiều công ty sẽ sẵn sàng chấp nhận mức định giá thấp hơn vì họ không có một tập đoàn lớn như Vingroup đứng sau lưng, trong khi các nhà đầu tư vào những công ty khởi nghiệp đó đang muốn kết thúc vòng đầu tư và thu lợi.

Vì vậy, VinFast cần phải chứng minh cho đối tác thấy tiềm năng của VinFast ở đâu để xứng đáng với những con số định giá mà lãnh đạo của Vingroup mong muốn. Lĩnh vực xe ô tô điện mà VinFast đang theo đuổi đang là thời thượng, nhưng số công ty ô tô điện đang được quan tâm ở nhiều nước khác cũng đang xuất hiện nhiều.

VinFast cần phải đẩy nhanh việc xuất hiện trên thị trường ô tô điện của Mỹ để chứng tỏ mình có thể giành thị phần ở đây. Điều này các công ty tư vấn các thương vụ sáp nhập có thể hỗ trợ và chắc VinFast cũng đã có những tính toán. Tuy nhiên, trong quá trình này sẽ còn nảy sinh rất nhiều biến số, và mọi thứ liên quan đến chuyện thực thi các thương vụ này luôn xuất hiện bất ngờ vào phút 90+1.

Do đó, những thông tin vào lúc này về niêm yết, sáp nhập hay định giá bao nhiêu tỷ đô chỉ mới là những đồn đoán mà thôi. Ngay cả người trong cuộc cũng không thể hoàn toàn chắc chắn điều gì sẽ xảy ra. Ví dụ, ngay cả nếu những người chịu trách nhiệm đi săn công ty để sáp nhập của phía đối tác SPAC đã gật đầu chịu "cuộc hôn nhân" với VinFast, cổ đông của công ty SPAC có thể vẫn không thích và rồi thương vụ đổ bể. Hoặc vào phút chót, có thể chính VinFast lại cảm thấy "đúng người nhưng chưa đúng thời điểm" để niêm yết qua SPAC thì mọi việc lại sẽ dừng lại thôi.

(*) Giảng viên Đại học Bristol, Anh

VnEconomy