Đã có 9 ngân hàng công bố KQKD quý 1/2024: Cập nhật Techcombank, MB, VIB, BaoVietBank,...

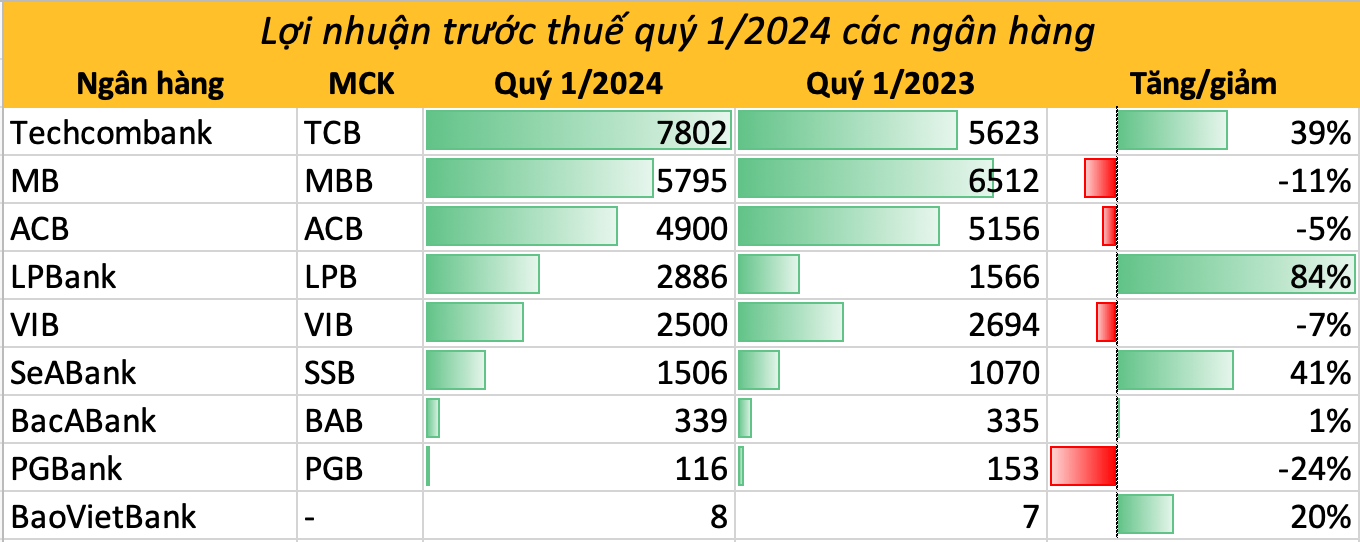

Cập nhật đến ngày 22/4 đã có 9 ngân hàng công bố kết quả kinh doanh quý 1/2024.

- 22-04-2024Giá vàng SJC tiếp tục tăng trong phiên chiều 22/4

- 22-04-2024Toàn cảnh Đại hội đồng cổ đông thường niên LPBank năm 2024

- 22-04-2024Lãi suất hợp lý, chờ người vay

Trong đó có 6 ngân hàng đã công bố báo cáo tài chính là Techcombank, MB, LPBank, PGBank, BacABank, BaoVietBank. Ngoài ra, một số ngân hàng đã công bố kết quả kinh doanh sơ bộ như SeABank, ACB, VIB.

Techcombank: Lợi nhuận trước thuế đạt 7.802 tỷ đồng, tăng 38,7%

Theo BCTC hợp nhất, lợi nhuận trước thuế quý 1/2024 của TCB đạt 7.802 tỷ đồng, tăng 38,7% so với cùng kỳ năm 2023. Tỷ lệ chi phí/thu nhập (CIR) giảm mạnh từ 33,8% cùng kỳ xuống còn 26,5%.

Tại thời điểm cuối quý 1/2024, tổng tài sản của Techcombank tăng 4,3% so với cuối 2023 lên mức 885,7 nghìn tỷ đồng. Tính riêng Ngân hàng mẹ, tín dụng tăng trưởng 6,4% so với đầu năm lên ngưỡng 563,9 nghìn tỷ. Trong đó đáng chú ý, dư nợ ngoài ngành bất động sản của Techcombank tăng tới 38%.

Tiền gửi khách hàng của Techcombank tăng trưởng ấn tượng 18,3% so với cùng kỳ và ổn định so với đầu năm, đạt 458 nghìn tỷ đồng. Trong đó tiền gửi không kỳ hạn (CASA) tăng 49,4% so với cùng kỳ và 2% so với cuối năm 2023, giúp tỷ lệ tiền gửi không kỳ hạn trong tổng tiền gửi tăng lên mức 40,5%, cao nhất hệ thống.

Tỷ lệ dự phòng bao nợ xấu tăng lên mức 106%, từ mức 102% cuối năm ngoái.

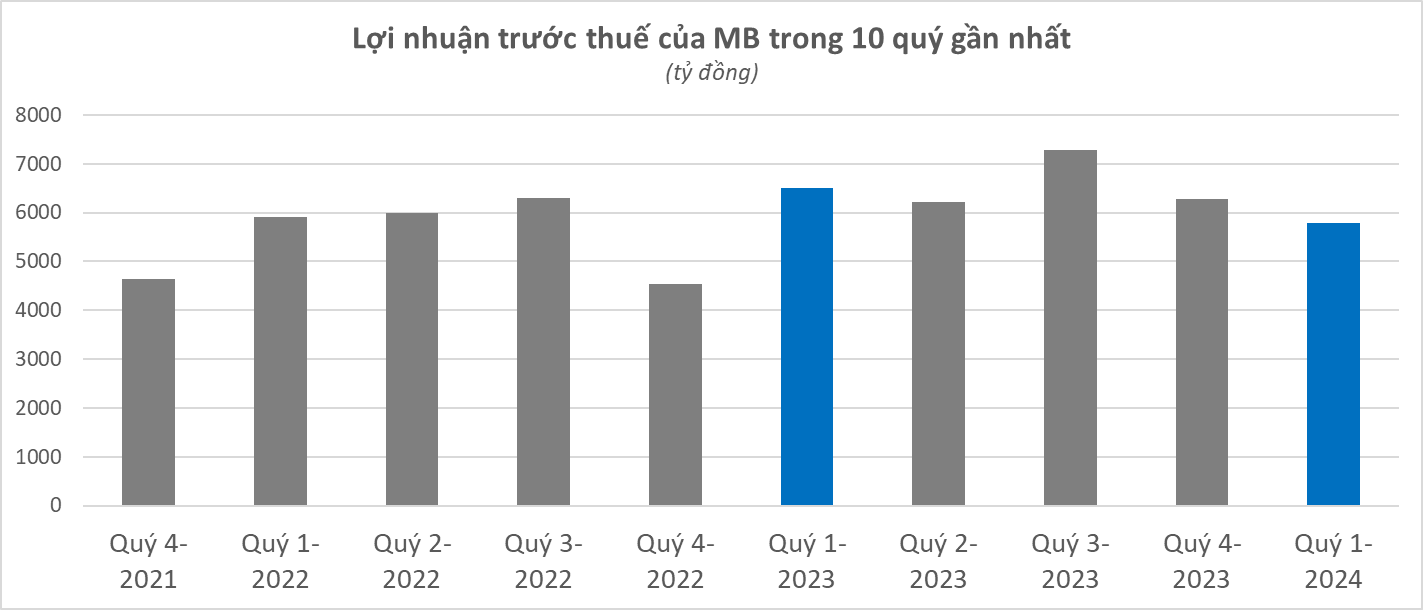

MB: Lợi nhuận trước thuế gần 5.800 tỷ đồng, giảm 11%

Lợi nhuận trước thuế hợp nhất quý 1/2024 của ngân hàng đạt 5.795 tỷ đồng, giảm 11% so với cùng kỳ năm 2023. Trong đó, lợi nhuận trước thuế ngân hàng mẹ là 5.258 tỷ đồng, giảm 10%.

Thu nhập lãi thuần quý 1 của ngân hàng chỉ ở mức 9.062 tỷ đồng, giảm 11,4% so với cùng kỳ. Trong khi đó, các mảng kinh doanh phi tín dụng có kết quả khả quan. Trong đó, lãi từ mua bán chứng khoán kinh doanh đạt 965 tỷ đồng, gấp 26 lần cùng kỳ.

MB tăng khá mạnh chi phí dự phòng rủi ro với mức tăng 46,4% lên 2.707 tỷ đồng.

Dư nợ cho vay khách hàng của MB tăng chậm khi chỉ tăng 0,7% trong 3 tháng đầu năm 2024. Dù trước đó, năm 2023, MB là một trong những ngân hàng có tốc độ tăng trưởng tín dụng cao nhất (tăng gần 29%). Về chất lượng cho vay, nợ xấu tại MB tăng 56% trong 3 tháng lên 15.294 tỷ đồng. Theo đó, tỷ lệ nợ xấu/dư nợ cho vay tăng từ 1,6% lên 2,49%.

Tiền gửi khách hàng tại MB giảm 1,5% trong quý 1 xuống 558.826 tỷ đồng. Tỷ lệ CASA sụt giảm từ 40,2% (cuối năm 2023) xuống còn 36,6% (cuối tháng 3/2024).

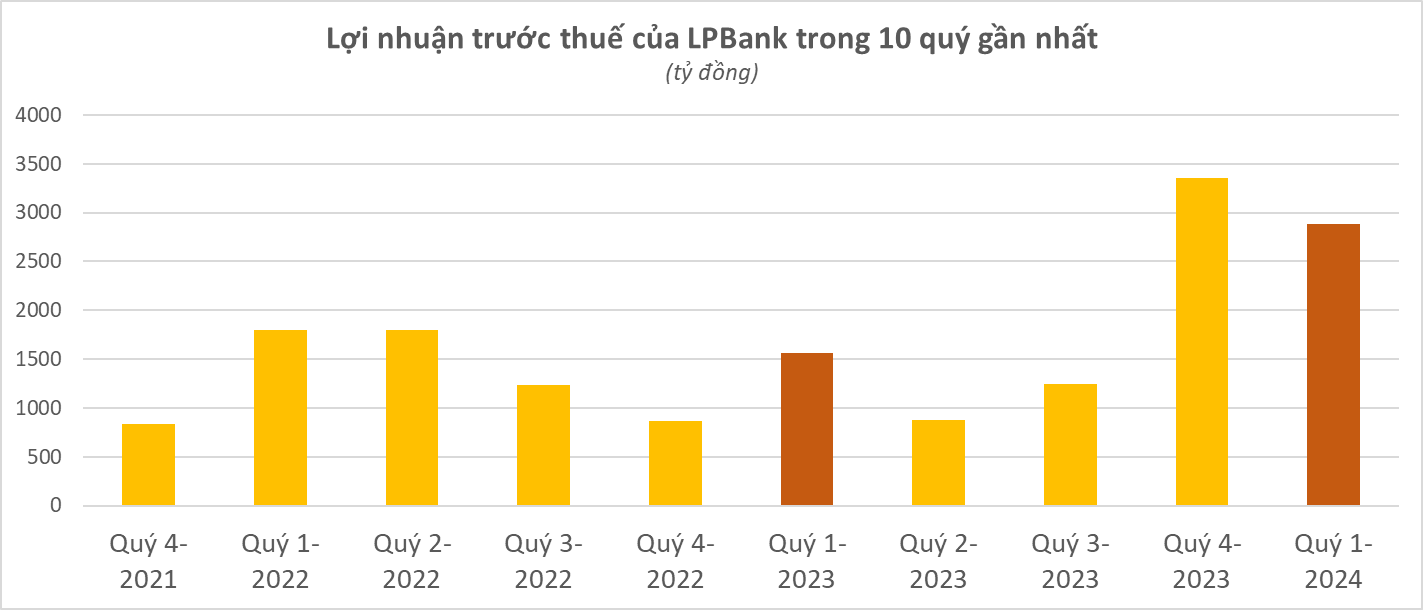

LPBank: Lợi nhuận trước thuế gần 2.900 tỷ đồng, tăng 84%

Theo báo cáo tài chính mới được LPBank công bố, lợi nhuận trước thuế trong quý 1/2024 đạt 2.886 tỷ đồng, tăng tới 84,36% so với cùng kỳ, hoàn thành 27,49% kế hoạch năm. Lợi nhuận sau thuế đạt 2.299 tỷ đồng, tăng 84,88% so với cùng kỳ.

Lợi nhuận LPBank bứt tốc nhờ lãi thuần từ mảng dịch vụ cao đột biến, gấp gần 4 lần cùng kỳ 2023. Bên cạnh đó, thu nhập lãi thuần cũng tăng mạnh đi cùng việc kiểm soát chi phí hoạt động hợp lý cũng là những yếu tố giúp lợi nhuận LPBank tăng trưởng mạnh.

Tính đến 31/3/2024, tổng tài sản của LPBank đạt gần 409.764 tỷ đồng, tăng hơn 7% so với hồi đầu năm. Trong đó, dư nợ cho vay khách hàng tăng hơn 11,7% lên gần 307.687 tỷ đồng với tỷ lệ nợ xấu ở mức 1,39%. Tiền gửi khách hàng đạt hơn 261.994 tỷ đồng, tăng gần 10,4%.

BacABank: Lợi nhuận trước thuế 339 tỷ đồng, tăng 1%

BacABank công bố báo cáo tài chính quý I/2024 với lợi nhuận trước thuế đạt 338,6 tỷ đồng, tăng 1% so với cùng kỳ năm trước. Lợi nhuận sau thuế của ngân hàng là 270,9 tỷ đồng, tăng 0,7%.

Trong quý đầu năm, động lực tăng trưởng của Bac A Bank đến từ thu nhập nhập lãi thuần, các mảng kinh doanh khác của Bac A Bank đều đi xuống so với cùng kỳ.

Tính đến 31/3/2024, tổng tài sản của Bac A Bank đạt 149.353 tỷ đồng, giảm 1,9% so với cuối năm ngoái. Cho vay khách hàng tăng 0,7% lên 100.543 tỷ đồng. Tiền gửi khách hàng tại Bac A Bank cũng giảm 0,3% xuống 118.125 tỷ đồng.

Trong quý 1, số dư nợ xấu của Bac A Bank đã tăng thêm 22,1% lên 1.118 tỷ đồng. Qua đó kéo tỷ lệ nợ xấu tăng lên 1,11%, so với 0,92% vào cuối năm ngoái.

PGBank: Lợi nhuận trước thuế 116 tỷ đồng, giảm 24%

Theo báo cáo, lợi nhuận trước thuế quý 1 của ngân hàng đạt 116 tỷ đồng, giảm 24% so với cùng kỳ năm 2023. Lợi nhuận sau thuế là 93 tỷ đồng, giảm 24%.

Nguyên nhân chính khiến lợi nhuận PGBank sụt giảm đến từ các nguồn thu phi tín dụng thu hẹp và sự gia tăng của chi phí hoạt động..

Tại ngày 31/3/2024, tổng tài sản PGBank là 58.764 tỷ đồng, tăng 5,9% so với đầu năm. Dư nợ cho vay khách hàng giảm 0,4% xuống 35.185 tỷ đồng. Tiền gửi khách hàng tăng 4,2% lên 37.244 tỷ đồng. Nợ xấu cuối quý 1 là 1.033 tỷ đồng, tăng 2,4% so với đầu năm. Tỷ lệ nợ xấu/tổng dư nợ cho vay khách hàng tăng từ 2,85% lên 2,93%.

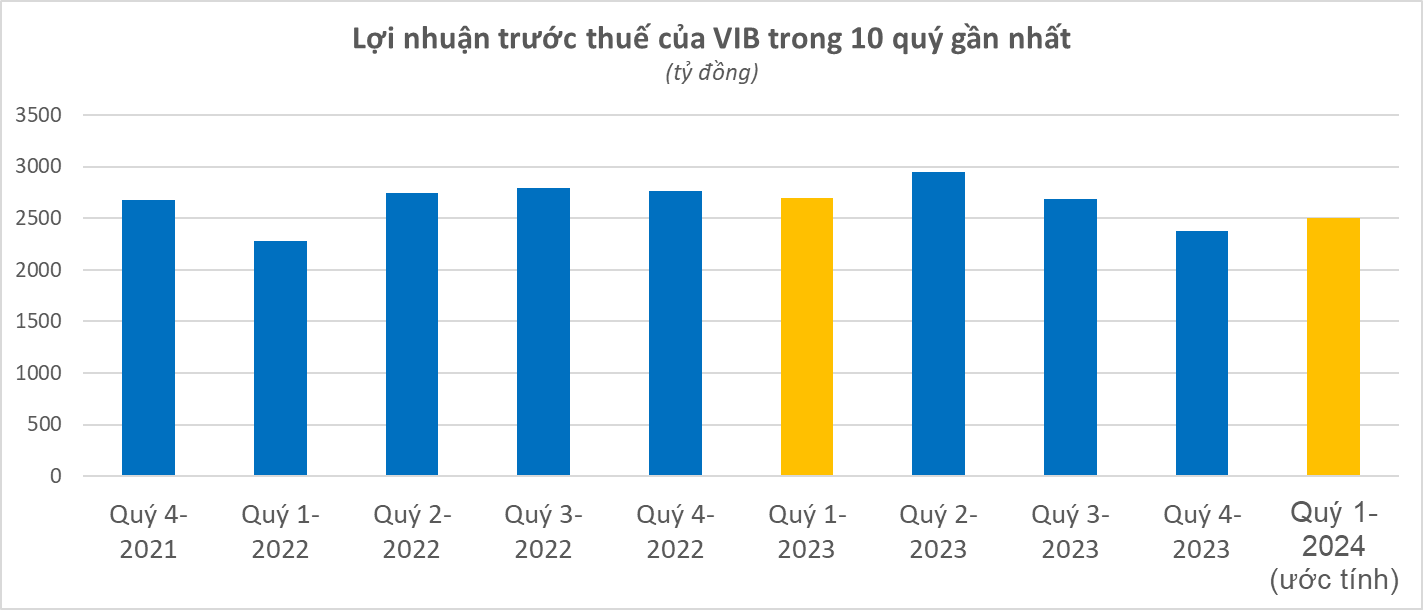

VIB: Lợi nhuận trước thuế hơn 2.500 tỷ đồng

Kết thúc quý 1 năm 2024, VIB ghi nhận lợi nhuận trước thuế đạt hơn 2.500 tỷ đồng, trong đó tổng thu nhập hoạt động đạt 5.320 tỷ đồng, tăng trưởng 8% so với cùng kỳ. Thu nhập ngoài lãi chiếm tới gần 25% doanh thu, với sự đóng góp tích cực của các mảng thẻ tín dụng, ngoại hối và các khoản thu từ nợ đã xử lý rủi ro.

Tổng tài sản của VIB đạt 414.000 tỷ đồng vào cuối tháng 3/2024, tăng trưởng 1% so với đầu năm. Về tăng trưởng tín dụng, trong bối cảnh lãi suất đã ở mức thấp nhất trong nhiều năm qua cùng tình hình thị trường bất động sản, tiêu dùng và đầu tư đang ấm dần trở lại giúp tín dụng của VIB tăng 1% so với đầu năm. Tỷ lệ nợ xấu của VIB tăng từ 2,2% lên khoảng 2,4%.

SeABank: Lợi nhuận trước thuế hơn 1.500 tỷ, tăng 41%

SeABank công kết quả kinh doanh quý 1/2024 với lợi nhuận hợp nhất trước thuế đạt 1.506 tỷ đồng, tăng gần 41% so với cùng kỳ năm 2023.

Tổng thu nhập hoạt động quý I/2024 của ngân hàng đạt 2.706 tỷ đồng, tăng 19,54%; Tổng doanh thu đạt 6.438 tỷ đồng, tăng 4,6%. Đồng thời, thu thuần ngoài lãi (NOII) của SeABank ghi nhận con số tăng trưởng gần 51% so với cùng kỳ, đạt 705 tỷ đồng.

Tính đến hết 31/3/2024, tổng tài sản của SeABank là 271.614 tỷ đồng, tăng 2,06%, tương đương tăng ròng 5.492 tỷ đồng so với thời điểm 31/12/2023 và vốn điều lệ Ngân hàng ở mức 24.957 tỷ đồng.

Kết thúc quý I/2024, tổng Huy động từ tiền gửi và chứng chỉ tiền gửi của SeABank đạt 168.605 tỷ đồng, tăng thêm 6.919 tỷ đồng, tương đương 4,3% so với cùng kỳ và tổng Dư nợ cho vay khách hàng đạt 181.238 tỷ đồng, tăng ròng 1.487 tỷ đồng. Tỷ lệ nợ xấu được kiểm soát ở mức 1,95%. Tỷ lệ bao phủ nợ xấu đạt 86,84%.

ACB: Lợi nhuận trước thế dự kiến đạt 4.900 tỷ đồng

Tại đại hội ngày 4/4, Tổng Giám đốc ACB ông Từ Tiến Phát cho biết lợi nhuận quý 1 dự kiến đạt 4.900 tỷ đồng, giảm nhẹ so với cùng kỳ, nhưng bám sát với kế hoạch năm 2024 (ACB đặt chỉ tiêu lợi nhuận 2024 ở mức 22.000 tỷ đồng, tăng 10% so với 2023). Kết quả này giảm nhẹ so với cùng kỳ, nguyên nhân, theo ông Phát, do tăng trưởng tín dụng cao nên trích lập dự phòng chung cao hơn cùng kỳ. Ngoài ra, trong quý I/2023, ACB có khoản thu nhập bất thường khoảng 360 tỷ đồng từ đẩy mạnh xử lý nợ xấu, nếu loại trừ lợi nhuận cốt lõi vẫn tăng 3%.

An ninh Tiền tệ

Sự kiện: KQKD ngân hàng quý 1/2024

Xem tất cả >>- Ngân hàng nào hút tiền gửi nhất trong 3 tháng đầu năm, trong khi tiền gửi ở MB, Vietcombank đều sụt giảm?

- 3 ngân hàng nào đang giữ gần 100.000 tỷ đồng của Kho bạc Nhà nước?

- Toàn cảnh bảng xếp hạng lợi nhuận quý 1/2024 của 28 ngân hàng

- Quý I/2024 - Nam A Bank ghi nhận lợi nhuận tăng hơn 30%

- HDBank báo lợi nhuận 4.028 tỷ đồng trong quý I, tăng 46,8% so với cùng kỳ, ROE đạt 26,7%

CÙNG CHUYÊN MỤC

Lộ diện ngân hàng có lợi nhuận quý 1/2024 tăng mạnh nhất, gấp 70 lần cùng kỳ

18:52 , 09/05/2024