Điều gì đã khiến TV2 cùng hàng loạt “cổ phiếu cơ bản” lao dốc chỉ trong thời gian ngắn?

Chỉ trong 3 tháng gần đây, TV2 – cổ phiếu thường xuyên nằm trong top thị giá trên TTCK Việt Nam đã rơi một mạch từ đỉnh giá 200.000 đồng (giá điều chỉnh) về 127.000 đồng khiến không ít nhà đầu tư nhỏ lẻ thua lỗ nặng nề.

- 24-07-2017Vì sao cổ phiếu cơ bản vẫn có thể "bay" 30% trong vài tuần, thậm chí giảm sàn?

- 20-07-2017Mặt trái của "Cổ phiếu cơ bản"

- 07-12-2016Ông Nguyễn Hồng Điệp: “VnIndex có thể đạt 750 – 780 điểm trong nửa đầu năm 2017”

8 tháng đầu năm 2017, TTCK Việt Nam đang trải qua giai đoạn thăng hoa khi dòng tiền ồ ạt đổ vào thị trường giúp chỉ số VnIndex liên tục chinh phục những cột mốc mới.

Mặc dù TTCK đã có những bước tăng trưởng vượt bậc, thu hút sự quan tâm lớn của giới đầu tư nhưng để thành công dường như không hề dễ dàng. Có thể thấy, không ít cổ phiếu được đánh giá là “cơ bản” với lịch sử giao dịch lẫy lừng, thương hiệu được biết tới rộng rãi, hoạt động kinh doanh tương đối ổn định vẫn khiến tài khoản của nhà đầu tư sụt giảm thê thảm trong thời gian gần đây.

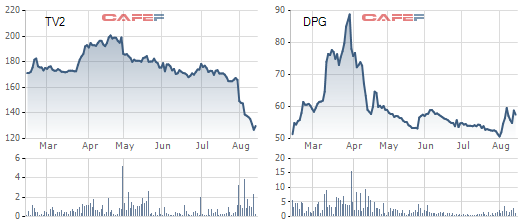

Trường hợp tiêu biểu là TV2 – cổ phiếu thường xuyên nằm trong top thị giá trên TTCK Việt Nam đã rơi một mạch từ đỉnh giá 200.000 đồng (giá điều chỉnh) về 127.000 đồng chỉ sau hơn 3 tháng. Cần lưu ý rằng báo cáo quý 2/2017 của TV2 rất tích cực với doanh thu thuần 473 tỷ đồng – tăng gấp đôi; LNST 19 tỷ đồng – tăng 69% so với cùng kỳ năm trước. Thu nhập trên mỗi cổ phần (EPS lũy kế 4 quý gần nhất) của TV2 đạt hơn 19.000 đồng (thuộc top thị trường) và mức định giá P/E cũng khá thấp.

Một cổ phiếu cũng thuộc hàng “top EPS” trên TTCK Việt Nam là DPG đã có nhịp điều chỉnh mạnh từ vùng đỉnh gần 90.000 đồng (giá điều chỉnh) về khoảng 50.000 đồng, tương ứng mức giảm 45%.

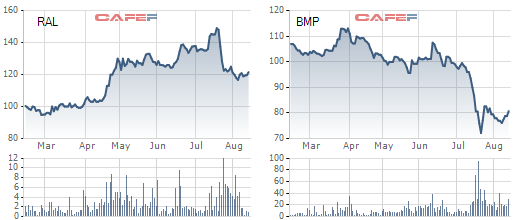

Tương tự, một loạt những cổ phiếu được cho là “cơ bản” như RAL, DQC, BMP, SKG…cũng có nhịp điều chỉnh khá mạnh khiến giới đầu tư thiệt hại không nhỏ.

Điều gì khiến các “Cổ phiếu cơ bản” lao dốc?

Việc các cổ phiếu được cho là “cơ bản” đã lao dốc mạnh trong thời gian gần đây có khá nhiều nguyên nhân để giải thích.

Như trường hợp DQC, RAL hay BMP thì việc sụt giảm mạnh của những cổ phiếu này chủ yếu đến từ việc KQKD kém khả quan cũng như gặp khó trong việc cạnh tranh thị phần. Theo đó, trong quý 2/2017, DQC chỉ đạt hơn 26 tỷ đồng LNST – giảm 63%; RAL đạt 34,5 tỷ đồng LNST – giảm 8%; BMP đạt 128 tỷ đồng LNST – giảm 14% so với cùng kỳ năm trước. Bên cạnh đó, những vấn đề lùm xùm liên quan tới Thứ trưởng Bộ Công thương – Hồ Thị Kim Thoa và cũng là cổ đông lớn tại DQC đã ảnh hưởng không nhỏ tới giá cổ phiếu này.

Đối với DPG, việc cổ phiếu này bất ngờ giảm sâu bắt nguồn từ việc KQKD kiểm toán năm 2016 kém khả quan. Theo đó, doanh thu hợp nhất đạt 1.805 tỷ đồng, giảm 7% và LNST của cổ đông công ty mẹ đạt 122 tỷ đồng, giảm 13% so với năm trước đó.

Mặc dù năm 2017, DPG đặt kế hoạch lợi nhuận trước thuế 157 tỷ đồng – tăng 21,2% so với năm 2016 nhưng do công ty giao dịch trên sàn Upcom, chỉ công bố báo cáo tài chính năm nên điều này làm không ít nhà đầu tư đặt dấu hỏi về khả năng thực hiện kế hoạch đề ra. Bên cạnh đó, DPG cũng tiến hành tăng vốn thông qua việc bán ưu đãi, chia cổ phiếu thưởng cũng khiến giới đầu tư lo ngại rủi ro pha loãng gia tăng, dẫn tới áp lực bán tăng mạnh.

Còn với trường hợp TV2, mặc dù công bố KQKD khả quan nhưng giá cổ phiếu vẫn rớt thê thảm và đây là điều tương đối khó hiểu. Theo đánh giá của một số nhà đầu tư trên thị trường, với các doanh nghiệp đang làm ăn tốt nhưng giá cổ phiếu đột ngột tụt dốc có thể xuất phát từ việc các cổ đông lớn đã nắm bắt trước những vấn đề không tốt của doanh nghiệp nên tiến hành bán ra.

Mặt trái của “cổ phiếu cơ bản”

Theo ông Nguyễn Hồng Điệp – Giám đốc Chi nhánh TP HCM CTCK SHS thì khái niệm "cổ phiếu cơ bản" thường được hiểu là những cổ phiếu đầu ngành, có tình hình hoạt động kinh doanh lành mạnh, có kết quả quá khứ tốt, có định hướng sáng sủa, hay đơn giản là cổ phiếu tốt. Chính vì khái niệm "cổ phiếu tốt" này là sai lầm thường gặp cho nhà đầu tư. Cổ phiếu được gọi là "cơ bản" thường được định giá khá cao, khá sát với giá trị thực của doanh nghiệp. Dư địa tăng giá của những cổ phiếu này phụ thuộc rất nhiều vào chỉ số chung. Nếu để phòng thủ, để an toàn, hoặc kỳ vọng một mức lợi nhuận vừa phải trong thời gian tương đối dài, thì đó là sự lựa chọn hợp lý.

Thế nhưng đa số các nhà đầu tư ở TTCK Việt nam đều có tư duy mong muốn kiếm được những lợi nhuận nhanh chóng trong thời gian chỉ tính bằng tháng, thậm chí bằng tuần. Chính vì thế, chưa chắc các cổ phiếu cơ bản đã có thể mang lại kết quả tốt.

Giá cổ phiếu phụ thuộc nhiều yếu tố khác nhau. Nhưng chủ yếu là 2 yếu tố thông tin từ nội tại doanh nghiệp và yếu tố thị trường.

Đối với yếu tố thứ nhất, nếu “Cổ phiếu A vẫn tốt” thì có nghĩa là không có gì đột biến, hoạt động ổn định và bình thường. Như vậy, nội tại doanh nghiệp đã được phản ánh vào giá trước đây. Trong ngắn hạn, rất khó để có thể tăng tốc. Trừ khi chỉ số thị trường chung thăng hoa. Chính yếu tố "đều đều" này sẽ cản trở sự tăng giá của cổ phiếu. Đó là mặt trái thứ nhất của cổ phiếu cơ bản.

Mặt trái thứ hai, quan trọng hơn, là yếu tố thị trường, hay nói cách khác là cung cầu của dòng tiền. Một phần của dòng tiền trên thị trường được cung ứng bởi các CTCK. Các cổ phiếu "cơ bản" thường được Full Margin. Nếu trong thị trường không quá nóng, thì đó là điều tốt. Nhưng một khi có sự căng thẳng nhất định của Margin, thì hậu quả là rất xấu. Một cổ phiếu không thể gọi là tốt, cho dù là cơ bản, khi có quá nhiều nhà đầu tư sử dụng đòn bẩy ở mức rất cao.

Trí Thức Trẻ