Dòng tiền khối ngoại sẽ quay trở lại TTCK, VnIndex chạm mốc 770 điểm trong năm 2017

Đó là nhận định của CTCK Maritime (MSI) về triển vọng Thị trường chứng khoán Việt Nam trong năm 2017.

- 05-02-201727 sự kiện sẽ ảnh hưởng lớn đến lợi nhuận doanh nghiệp và cơ hội đầu tư chứng khoán năm nay

- 04-02-2017Minh bạch thị trường chứng khoán: Cần nhiều hơn nữa

- 04-02-2017Sếp Chứng khoán Maritime: VN-Index sẽ còn chinh phục những mốc trên 700 điểm

CTCK Maritime (MSI) vừa công bố báo cáo chiến lược năm 2017 với những triển vọng tích cực về diễn biến TTCK Việt Nam.

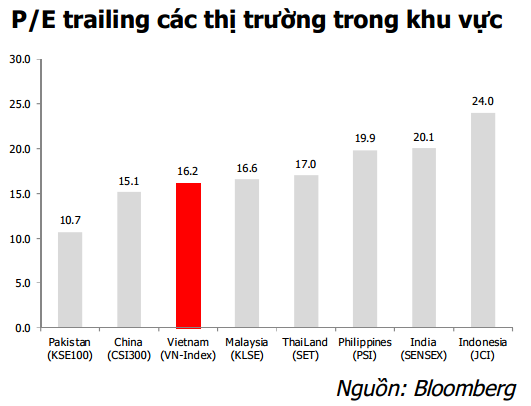

Theo MSI, mặc dù định giá chung toàn thị trường đã tăng lên mức cao nhất theo thống kê từ 2008 đến nay khi P/E vượt mức trên 16 lần, tuy nhiên so với các thị trường tương đồng trong khu vực như Indonesia, Philippines, Thailand và Malaysia, mức định giá này vẫn còn thấp hơn nhiều. Đây là mức khá hấp dẫn để thu hút các nhà đầu tư, đặc biệt là các nhà đầu tư ngoại khi nội tại các công ty niêm yết được dự báo vẫn duy trì được mức tăng trưởng tốt trong năm 2017.

Thống kê nhóm 150 công ty có vốn hóa lớn nhất thị trường của MSI cho thấy định giá cổ phiếu thuộc nhóm này có mức P/E bình quân quanh 14x, và sau khi loại bỏ các méo mó từ một số công ty có P/E quá cao, nhóm này có mức P/E bình quân là 12x, khá rẻ so với các thị trường thuộc nhóm cận biên tương tự Việt Nam. Trong khi đó, các doanh nghiệp trong nước niêm yết tiếp tục phát triển và tiềm năng tăng trưởng cao sau giai đoạn đổi mới là rất lớn. Đặc biệt, có những doanh nghiệp vẫn duy trì mức tăng trưởng vượt trội trên 30%/năm tuy nhiên P/E hiện tại thấp hơn 10x. MSI đánh giá rằng những doanh nghiệp này sẽ tiếp tục hấp dẫn các nhà đầu tư trong năm 2017.

Cũng theo MSI, trong năm 2017 có nhiều công ty quy mô lớn niêm yết trên sàn giao dịch chứng khoán với tiềm năng tăng trưởng về lợi nhuận rất khả quan như: Bà Nà Hills, Trường Hải, Vietjet Air, Petrolimex, Bến Thành Group… sẽ trợ giúp cho thị trường trở nên tương đồng hơn (xét về vốn hóa), cũng như giảm bớt sự chênh lệch khi so sánh P/E với các nước trong khu vực. Dự báo tăng trưởng lợi nhuận của các doanh nghiệp này sẽ rất tích cực, tác động tốt đến thị trường và giúp định giá theo P/E phản ánh về mức hợp lý hơn.

MSI cho rằng với mức định giá hấp dẫn của TTCK Việt Nam cùng việc có thêm nhiều cổ phiếu tốt niêm yết, tính minh bạch cao hơn, quy mô thị trường tăng lên sẽ giúp dòng tiền nhà đầu tư nước ngoài sớm trở lại trong năm 2017 sau khi bán ròng 6.783 tỷ đồng trong 2016 (không tính giá trị F&N mua VNM và các công ty niêm yết phát hành riêng lẻ cho các quỹ nước ngoài).

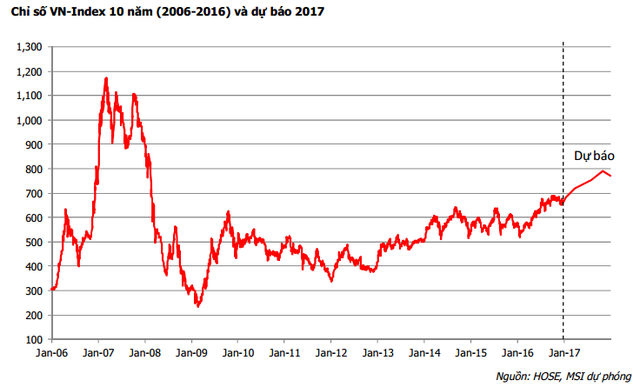

VnIndex có thể đạt mốc 770 điểm trong năm 2017

Tính từ giai đoạn cuối 2006 đến giai đoạn đầu năm 2007, TTCK Việt Nam đã từng tăng rất mạnh khi chỉ số VnIndex đạt 1.170 điểm, cao nhất lịch sử vào tháng 3/2007. Khi đó quy mô thị trường vẫn còn khá khiêm tốn, nhất là số lượng doanh nghiệp niêm yết chỉ giao động khoảng 150 công ty trên cả 2 sàn HoSE và HNX. Giai đoạn 2008 – 2011 có thể nói là giai đoạn khó khăn của thị trường cũng như của nền kinh tế Việt Nam khi VN-Index chạm đáy mốc 235 điểm vào tháng 2/2009 và cùng với thời kỳ tích lũy của TTCK giai đoạn cuối 2011 và đầu 2013 khi tạo mẫu hình 2 đáy tăng giá mạnh (Double Bottom). VnIndex đã bước vào giai đoạn tăng điểm lớn đầu tiên từ 2009 kéo dài 2012 cho đến năm 2016.

Từ kết quả dự báo về triển vọng nền kinh tế, qua phân tích dòng tiền, thanh khoản của toàn thị trường năm 2016 kết hợp hợp với các yếu tố kỹ thuật, MSI cho rằng năm 2017 vẫn sẽ là năm thuận lợi cho TTCK khi tiếp tục sóng tăng khởi đầu từ ngưỡng 665 đầu năm đến mốc 770 điểm vào giai đoạn cuối năm 2017.

VnIndex nhiều khả năng có 2 giai đoạn tăng điểm mạnh rõ rệt từ tháng 1/2017 đến tháng 5/2017 và từ tháng 8 đến tháng 12/2017. Giai đoạn tháng 1 – 5/2017, MSI cho rằng VnIndex sẽ chính thức bước vào sóng đẩy III (Elliot) khi VN-Index giao động từ ngưỡng 680 đến 750 điểm.

Bên cạnh việc dự báo khối ngoại nhiều khả năng bán ròng mạnh đồng pha với thời điểm FED có khả năng sẽ tăng lãi suất trong giai đoạn Q2.2017, VnIndex có thể điều chỉnh quanh ngưỡng 730–760 điểm trong giai đoạn tháng 6 đến tháng cuối tháng 7/2017, trước khi quay lại vượt đỉnh lên vùng 770–790 điểm giai đoạn Q3.2017 (từ tháng 8 đến tháng 11), và rồi điều chỉnh về ngưỡng hỗ trợ mạnh 770 điểm (+/- 10 điểm) giai đoạn cuối năm 2017.