NHNN bơm ròng cho hệ thống 108.000 tỷ kể từ đầu tháng 11, lãi suất qua đêm liên ngân hàng giảm xuống còn 0,26%

Lãi suất VND liên ngân hàng đã giảm liên tục trong hơn 3 tuần qua. Hiện, kỳ hạn qua đêm đã giảm về còn 0,26% - mức thấp nhất kể từ cuối tháng 9.

- 16-11-2023Vì sao NHNN dừng phát hành tín phiếu dù chênh lệch lãi suất USD – VND vẫn còn rất cao?

- 13-11-2023NHNN nối dài chuỗi ngày không phát hành tín phiếu, bơm trả hệ thống thêm 20.000 tỷ trong phiên 13/11

- 13-11-2023NHNN công bố 5 giải pháp chính gỡ khó cho thị trường BĐS: Đang rà soát Thông tư 03 và Thông tư 06 để ban hành các văn bản sửa đổi, bổ sung phù hợp

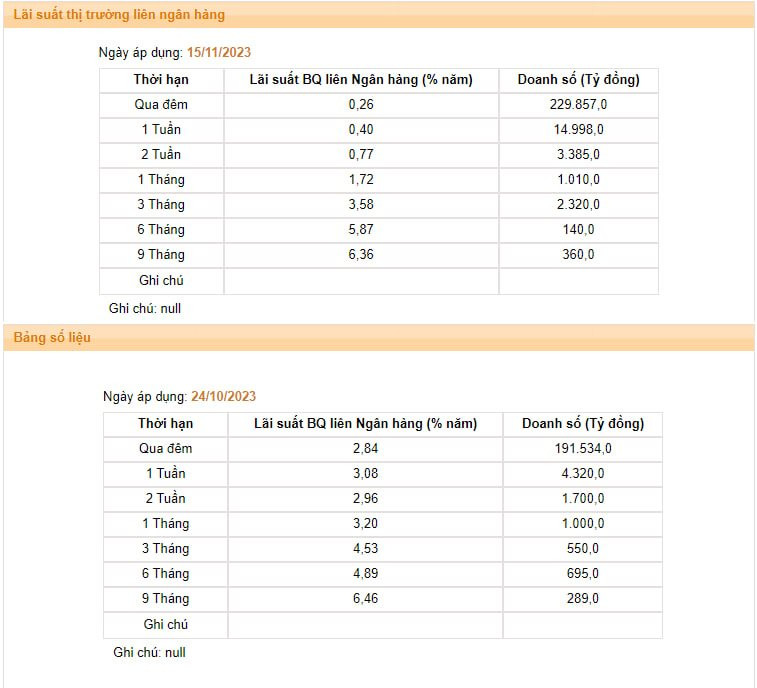

Theo số liệu mới nhất của Ngân hàng Nhà nước (NHNN), lãi suất VND bình quân liên ngân hàng tại kỳ hạn qua đêm (kỳ hạn chính, chiếm khoảng 90% giá trị giao dịch) trong phiên 15/11 đã giảm về còn 0,26%/năm, chưa bằng 1/3 so với cuối tuần trước (0,83%). Còn so với mức cao điểm 2,84% ghi nhận vào phiên 24/10, lãi suất qua đêm hiện chỉ bằng 1/10; lãi suất các kỳ hạn chủ chốt khác như 1 tuần, 2 tuần và 1 tháng cũng đều giảm 1,5 – 2,5 điểm %.

Sau nhịp sụt giảm liên tục trong hơn 3 tuần qua, hiện lãi suất qua đêm liên ngân hàng đã giảm về mức thấp nhất kể từ cuối tháng 9.

Nguồn: SBV

Một trong những yếu tố hỗ trợ đà giảm của lãi suất liên ngân hàng đến từ việc NHNN thu hẹp dần quy mô phát hành tín phiếu mới và ngừng hẳn trong 6 phiên giao dịch vừa qua. Trong khi đó, với lượng lớn tín phiếu cũ đáo hạn, NHNN đã bơm ròng cho hệ thống ngân hàng 108.000 tỷ đồng kể từ đầu tháng 11 đến nay.

Sau phiên giao dịch hôm qua, lượng tín phiếu lưu hành đã giảm về còn gần 100.400 tỷ đồng, tương ứng với số tiền được NHNN hút ra khỏi hệ thống kể từ khi mở lại kênh phát hành tín phiếu. Số tín phiếu này sẽ lần lượt đáo hạn từ nay đến đầu tháng 12/2023, riêng phiên hôm nay sẽ có 1.650 tỷ đồng tín phiếu đáo hạn.

Trước đó, NHNN mở lại kênh hút tiền qua tín phiếu vào hôm 21/9, sau hơn 6 tháng tạm ngưng, trong bối cảnh thanh khoản hệ thống dư thừa và lãi suất trên thị trường liên ngân hàng duy trì ở mức thấp nhất kể từ đầu năm 2021. Động thái phát hành tín phiếu của NHNN được cho là nhằm điều chỉnh thanh khoản trong hệ thống trong ngắn hạn, và từ đó kỳ vọng sẽ đẩy mặt bằng lãi suất liên ngân hàng VND, giúp làm giảm mức chênh lệch lãi suất giữa đồng USD và VND, qua đó gián tiếp hỗ trợ tỷ giá.

Sau khi FED tạm dừng tăng lãi suất trong cuộc họp tháng 11 và lạm phát Mỹ thấp hơn dự báo khiến, giá trị đồng bạc xanh giảm mạnh trên cả thị trường thế giới và trong nước, NHNN cũng đã liên tục bơm trả thanh khoản cho hệ thống ngân hàng.

“Việc NHNN ngừng phát hành tín phiếu diễn ra trong bối cảnh áp lực tỷ giá USD/VND đã giảm bớt kể từ đầu tháng 11. Kết quả, lượng lớn thanh khoản đã quay trở lại hệ thống đã đẩy mặt bằng lãi suất liên ngân hàng giảm mạnh trong các phiên vừa qua”, Chứng khoán MBS cho hay.

Chứng khoán Bảo Việt cũng nhận định, với áp lực tỷ giá giảm bớt, NHNN sẽ để các tín phiếu dần đáo hạn thay vì phát hành thêm mới để trung hòa như các tuần trước.

Hiện, tỷ giá mua – bán USD tại Vietcombank (ngân hàng có quy mô giao dịch ngoại tệ lớn nhất hệ thống) được niêm yết ở mức 24.060 – 24.430 VND/USD, giảm khoảng 300 đồng (tương đương 1,2%) so với cuối tháng 10.

Theo giới phân tích yếu tố vĩ mô tích cực như: thặng dư thương mại 10 tháng năm 2023 ước đạt 24,6 tỷ USD, lượng kiều hối dư kiến đạt 14 tỷ USD trong năm 2023, FDI thực hiện tại Việt Nam đã tăng tháng thứ 5 liên tiếp trong tháng 10 với mức tăng của 10 tháng là 2,4% so với cùng kỳ năm ngoái, đạt 15,9 tỷ USD…sẽ góp phần giảm áp lực lên tỷ giá vào cuối năm. Ngoài ra, với việc FED được dự báo sẽ ngừng tăng lãi suất trong các kỳ họp tiếp theo, sức mạnh của đồng USD trên thị trường quốc tế được kỳ vọng sẽ giảm dần, tỷ giá USD/VND sẽ bớt áp lực.

Với sự ổn định của tỷ giá, NHNN có thêm dư địa để duy trì chính sách tiền tệ nới lỏng nhằm thúc đẩy nền kinh tế. Bên cạnh đó, dù NHNN đã dừng phát hành tín phiếu mới và lượng tín phiếu cũ sẽ dần đáo hạn nhưng việc phát hành vừa qua cũng đã giúp nhà điều hành tái kiểm soát một cách nhạy hơn về lãi suất ngắn hạn trên thị trường liên ngân hàng, vốn để rất lỏng trong một thời gian dài trước đó ở mức rất thấp (do thanh khoản dồi dào, tín dụng yếu). Điều này sẽ tăng tính chủ động cho NHNN và khi cần thiết cơ quan này có thể can thiệp trở lại.

Nhịp sống Thị trường

CÙNG CHUYÊN MỤC