Những cổ phiếu nào sẽ thu hút dòng tiền ngoại nếu chứng khoán Việt Nam được nâng hạng lên thị trường mới nổi?

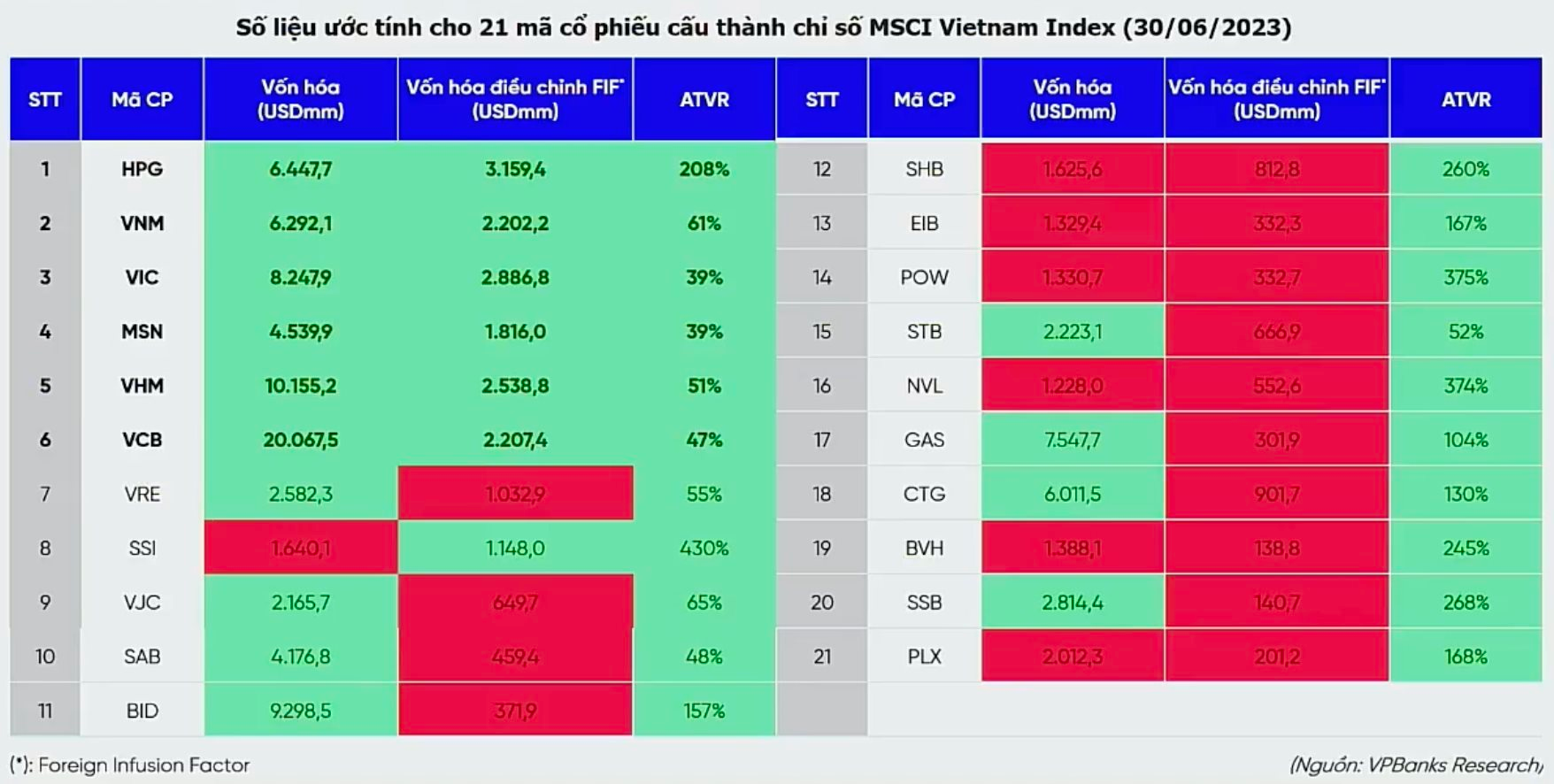

Trong trường hợp MSCI nâng hạng Việt Nam lên thị trường mới nổi, dự kiến có 6 cổ phiếu hưởng lợi khi đạt yêu cầu về vốn hoá, vốn hoá tự do lưu hành và thanh khoản của thị trường mới nổi.

Phát biểu tại Hội nghị “Khai mở tiềm năng thị trường chứng khoán Việt Nam - hướng tới vị thế thị trường mới nổi” tổ chức tại Hồng Kông (Trung Quốc) mới đây, đại diện Ủy ban Chứng khoán Nhà nước (UBCKNN) nhấn mạnh nâng hạng TTCK là một trong những mục tiêu lớn mà Chính phủ Việt Nam đang hướng tới.

Trong dự thảo Chiến lược phát triển thị trường chứng khoán, thị trường bảo hiểm đến năm 2025 và định hướng đến năm 2030, Bộ Tài chính đề ra mục tiêu nâng hạng thị trường chứng khoán Việt Nam lên thị trường mới nổi trước năm 2025.

Trong thời gian vừa qua, cơ quan quản lý đã, đang nỗ lực và đặt quyết tâm cao để thúc đẩy, rút ngắn lộ trình được nâng hạng của TTCK Việt Nam. Tiêu biểu nhất là những vụ việc xử lý vi phạm lành mạnh hoá thị trường, sửa đổi pháp lý tạo điều kiện thuận lợi cho các nhà đầu tư nước ngoài tham gia. Theo đánh giá chung các tổ chức xếp hạng và các định chế tài chính quốc tế lớn, Việt Nam đã có nhiều cải thiện và đạt được nhiều tiêu chí quan trọng.

Tuy nhiên, hiện có 2 nhóm vấn đề trọng yếu cần tập trung cải thiện và có những biện pháp tháo gỡ nhằm tạo điều kiện cho các nhà đầu tư nước ngoài tham gia vào TTCK trong thời gian tới. Đó là yêu cầu ký quỹ trước giao dịch (prefunding) và giới hạn sở hữu nước ngoài. Hiện, các cơ quan liên quan đang nghiên cứu giải pháp để khắc phục các vấn đề trên.

Triển vọng nâng hạng khi KRX đi vào vận hành cuối năm 2023

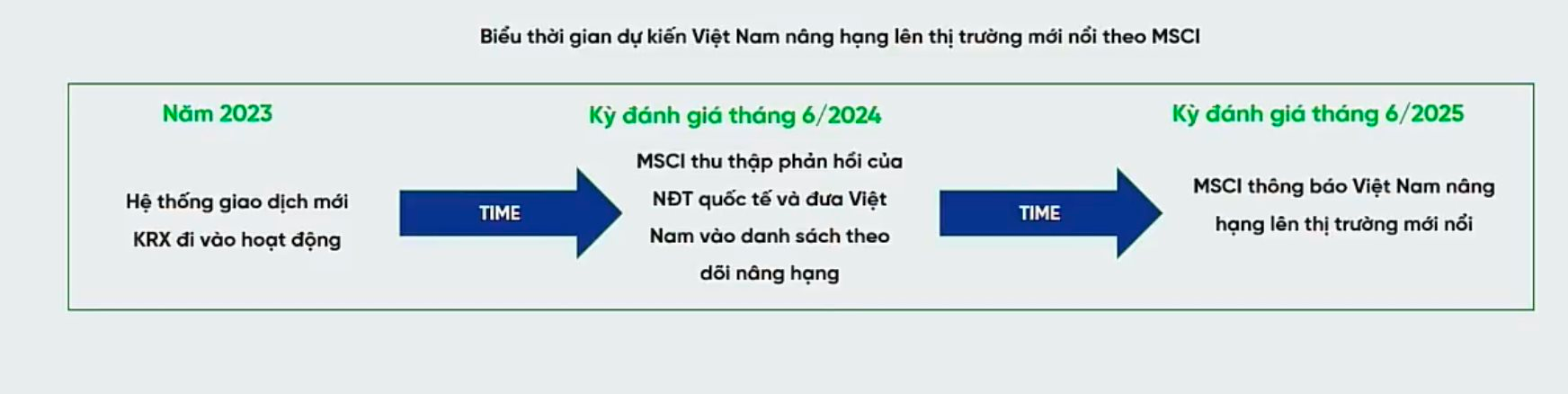

Bàn về triển vọng nâng hạng thị trường tại hội thảo mới đây do Chứng khoán VPBankS tổ chức, ông Trần Hoàng Sơn – Giám đốc Chiến lược thị trường VPBankS đánh giá tích cực về khả năng nâng hạng thị trường từ cận biên lên mới nổi theo lộ trình với dự báo hệ thống KRX đi được đưa vào hoạt động cuối năm 2023.

Theo chuyên gia, việc KRX được đưa vào hoạt động sẽ giúp (1) Giao dịch trên thị trường dễ dàng thuận tiện và đảm bảo thông thoáng lệnh, thanh khoản (2) Các sản phẩm mới được đưa vào áp dụng, chu kỳ thanh toán có thể rút ngắn từ T+2,5 xuống T+2, T+0 (3) Cải thiện thêm yếu tố theo yêu cầu của MSSI và FTSE.

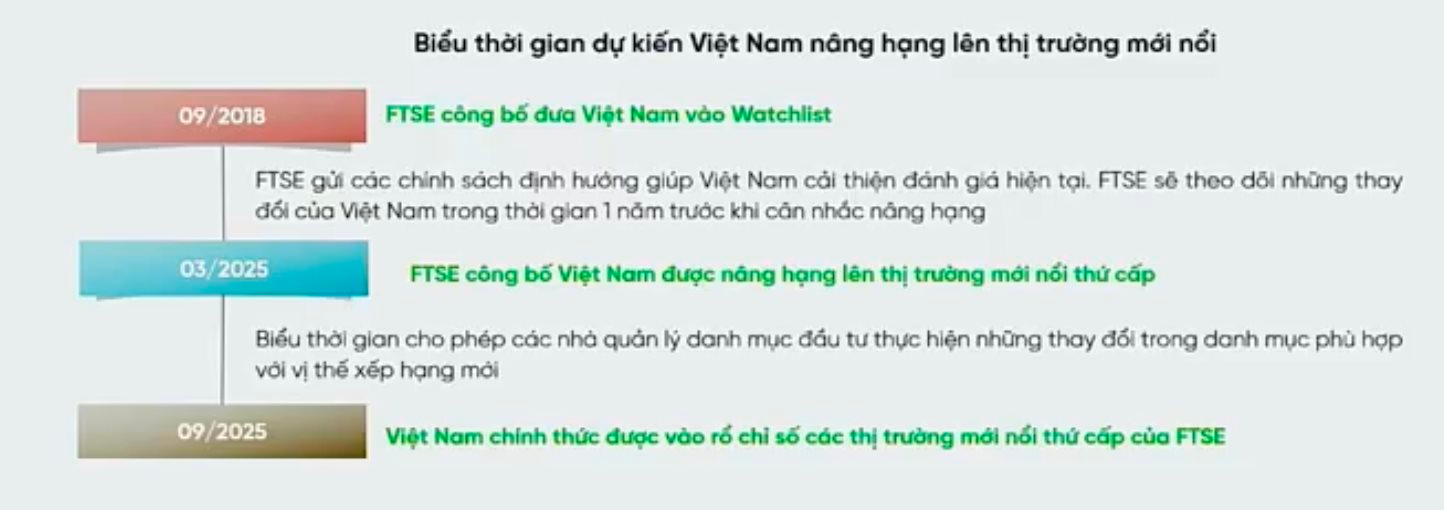

Đối với FTSE Russell, Việt Nam vẫn đang được tổ chức này theo dõi và tham vấn nhằm cải thiện thị trường, trong khi hệ thống KRX đang đến giai đoạn kiểm thử đói với nhà thầu.

Khả năng Việt Nam sẽ được FTSE nâng hạng lên thị trường mới nổi thứ cấp sớm nhất vào kỳ đánh giá tháng 3/2025 và chính thức lọt rổ chỉ số các thị trường mới nổi thứ cấp của FTSE vào kỳ đánh giá tháng 9/2025.

Khi Việt Nam được FTSE nâng hạng, quy mô dòng vốn thụ động chảy vào thị trường sẽ phụ thuộc vào tỷ trọng của cổ phiếu Việt Nam trong danh mục chỉ số các thị trường mới nổi của FTSE. VPBankS ước tính giá trị dòng vốn thụ động chảy vào thị trường Việt nam sẽ đạt khoảng 297,4 triệu USD.

Đối với MSCI, hiện thị trường Việt Nam vẫn là thị trường cận biên theo các tiêu chí phân loại của MSCI và vẫn chưa nằm trong danh sách được nâng hạng từ cận biên lên mới nổi với nhiều tiêu chí cần cải thiện để đủ điều kiện nâng hạng. Trong khi đó, nút thắt liên quan đến thanh toán bù trừ không có thấu chi và ứng trước tiền sẽ phụ thuộc vào thời gian hệ thống giao dịch chứng khoán mới (KRX) hoàn thành và triển khai.

Trong trường hợp hệ thống KRX đi vào hoạt động năm 2023, Việt Nam có thể được đưa vào danh sách theo dõi nâng hạng của MSCI trong kỳ đánh giá thường niên tháng 6/2024 trước khi được thông báo nâng hạng lên thị trường mới nổi kỳ đánh giá tháng 6/2025 và chính thức được vào rổ một năm sau đó tháng 6/2026.

Sóng nâng hạng có thể đưa VN-Index lên 1.535 điểm vào năm 2025

Trong trường hợp MSCI nâng hạng Việt Nam lên thị trường mới nổi, dự kiến có 6 cổ phiếu được hưởng lợi mạnh mẽ như HPG, VNM, VIC, MSN, VHM, VCB khi đạt yêu cầu về vốn hoá, vốn hoá tự do lưu hành và thanh khoản của thị trường mới nổi.

Hiện vẫn còn quá sớm để ước tính khối lượng vốn sẽ chảy vào thị trường Việt Nam khi MSCI nâng hạng thị trường, bởi quy mô dòng vốn chảy vào thị trường sẽ phụ thuộc lớn vào độ hấp dẫn của Việt Nam so với các thị trường khác, còn quy mô dòng vốn thụ động sẽ phụ thuộc vào tỷ trọng của cổ phiếu Việt Nam trong danh mục chỉ số các thị trường mới nổi của MSCI.

Dựa trên giá trị tài sản một số quỹ ETF, giá trị dòng vốn thụ động tối thiểu chảy vào thị trường Việt Nam đạt khoảng 321 triệu USD. Trong khi đó, tổng giá trị các quỹ đầu tư chủ động và thụ động tham chiếu MSCI Emergin Markets ước đạt 376 tỷ USD tính đến hiện tại (theo Bloomberg).

Do đó, với tỷ trọng trên, Việt Nam có thể thu hút dòng vốn tối đa khoảng gần 1 tỷ USD trong năm 2025 – 2026. Tuy nhiên, ông Trần Hoàng Sơn cho rằng con số 1 tỷ USD chỉ là con số mang tính chất gợi mở, dòng vốn đầu cơ có thể lên đến gấp 3-4 lần. Như vậy, nếu được nâng hạng lên thị trường mới nổi sẽ có khoảng 3-4 tỷ USD chảy vào thị trường Việt Nam.

“Theo thống kê trên các thị trường lớn, trước 2 năm vào Emerging Markets thị trường sẽ tăng rất mạnh. Sau khi trải qua ba con sóng liên quan đến WTO, thoái vốn và Covid-19, chúng ta kỳ vọng con sóng lớn tiếp theo sẽ đến từ nâng hạng thị trường”, Giám đốc Nghiên cứu VPBankS đánh giá.

Thống kê trong 20 năm trở lại đây, mỗi lần thị trường vào pha tăng mới thường đà tăng sẽ rất mạnh. Kỳ vọng dài hạn cho 1-2 năm tới, quy mô thị trường sẽ càng ngày lớn khi thị trường chính thức được nâng hạng.

“Khi nền kinh tế Việt Nam ngày càng hội nhập, việc nâng hạng sớm hay muộn chắc chắn sẽ xảy ra. Những phiên 2 - 3 USD, thậm chí 5 tỷ USD sẽ xuất hiện giúp VN-Index vượt đỉnh cũ lên 1.535 điểm vào năm 2025", Giám đốc Chiến lược VPBankS chia sẻ.

Nhịp sống thị trường

CÙNG CHUYÊN MỤC

Chủ tịch Phát Đạt đăng ký mua hơn 51 triệu cổ phiếu PDR

09:39 , 17/05/2024Doanh nghiệp Việt thâu tóm đối tác ngoại

08:25 , 17/05/2024

Lịch sự kiện và tin vắn chứng khoán ngày 17/05

05:00 , 17/05/2024