Thêm kênh hỗ trợ thanh khoản ngân hàng

Với việc mua lại có kỳ hạn trái phiếu Chính phủ của Kho bạc Nhà nước, các ngân hàng – những nhà đầu tư chính trên thị trường trái phiếu Chính phủ - sẽ có thêm một kênh để hỗ trợ thanh khoản.

Bộ Tài chính đang lấy ý kiến đóng góp vào Dự thảo Thông tư hướng dẫn giao dịch mua lại có kỳ hạn trái phiếu Chính phủ (TPCP) của Kho bạc Nhà nước (KBNN) từ nguồn ngân quỹ nhà nước tạm thời nhàn rỗi.

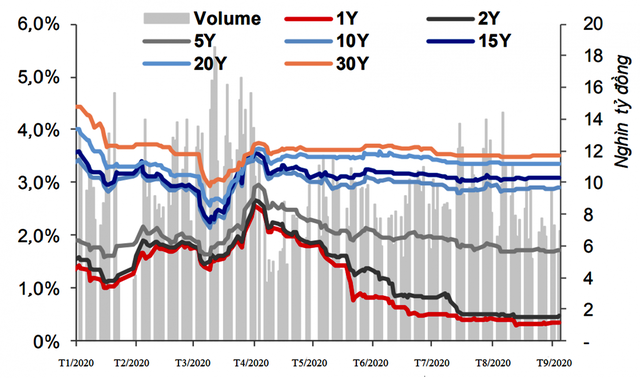

Khối lượng giao dịch và lợi suất trái phiếu chính phủ trên thị trường thứ cấp.

Theo đó, giao dịch mua lại có kỳ hạn TPCP là giao dịch mua bán lại, trong đó KBNN là bên mua trong giao dịch lần 1 và là bên bán trong giao dịch lần 2; KBNN sử dụng ngân quỹ nhà nước tạm thời nhàn rỗi để mua TPCP và nhận quyền sở hữu TPCP từ bên bán, đồng thời cam kết sẽ bán lại và chuyển quyền sở hữu khối lượng TPCP đó cho bên bán sau một thời gian xác định với một mức giá xác định.

Ngay khi Dự thảo Thông tư được công bố, đã có ý kiến cho rằng Bộ Tài chính đang lên kế hoạch bơm tiền vào thị trường. Điều đó không khỏi khiến nhiều người vui mừng liên tưởng đến các gói kích thích kinh tế mà nhiều nước đang trển khai để ứng phó với đại dịch COVID-19. Tuy nhiên, phân tích một cách thấu đáo thì đó không phải vậy.

Thứ nhất, đây chỉ là một trong những hoạt động nghiệp vụ sử dụng ngân quỹ Nhà nước tạm thời nhàn rỗi và đã được quy định tại Nghị định 24/2016/NĐ-CP và hướng dẫn tại Thông tư 314/2016/TT-NHNN. Tuy nhiên nội dung hướng dẫn tại Thông tư 314 còn khá sơ sài, trong khi đây là nghiệp vụ mới, khá phức tạp. Vì thế suốt từ khi Thông tư 314 chính thức có hiệu lực (ngày 15/1/2017) đến nay, nghiệp vụ này vẫn chưa được triển khai và nguồn ngân quỹ Nhà nước tạm thời nhàn rỗi chủ yếu được dùng để cho vay/tạm ứng cho ngân sách nhà nước và gửi tiền có kỳ hạn tại các NHTM.

Bởi vậy theo Bộ Tài chính, việc ban hành Thông tư hướng dẫn giao dịch mua lại có kỳ hạn TPCP là cần thiết để đảm bảo tính công khai, minh bạch trong hoạt động mua lại có kỳ hạn TPCP theo thông lệ tốt trên thế giới, giúp quản lý ngân quỹ Nhà nước an toàn, hiệu quả và hỗ trợ phát triển thị trường TPCP.

Thứ hai, đây mới chỉ là bản dự thảo nên phải mất một thời gian nữa mới có thể được ban hành và phải mất thêm ít nhất là 45 ngày nữa (theo quy định của Luật ban hành các văn bản quy phạm pháp luật) thì Thông tư mới chính thức có hiệu lực. Đến lúc đó e rằng tình hình đã rất khác. Trong khi hiện thu ngân sách đang gặp nhiều khó khăn do ảnh hưởng bởi đại dịch COVID-19, trong khi nhu cầu chi ngân sách là rất lớn. Bởi vậy, nếu nguồn ngân quỹ nhà nước tạm thời nhàn rỗi, nếu có, cũng sẽ được ưu tiên dùng để cho vay hoặc tạm ứng cho ngân sách.

Thứ ba, theo Dự thảo Thông tư, đối tác giao dịch mua lại có kỳ hạn TPCP chỉ là các ngân hàng và phải đáp ứng các tiêu chí sau: Đang là thành viên giao dịch trên thị trường giao dịch công cụ nợ tại Sở Giao dịch Chứng khoán; Trong danh sách các NHTM có mức độ an toàn cao do NHNN Việt Nam cung cấp cho Bộ Tài chính (KBNN) hàng năm; Không vi phạm nghĩa vụ thanh toán trong giao dịch mua lại có kỳ hạn TPCP với KBNN trong vòng 3 năm liền kề trước thời điểm KBNN thực hiện giao dịch mua lại có kỳ hạn TPCP.

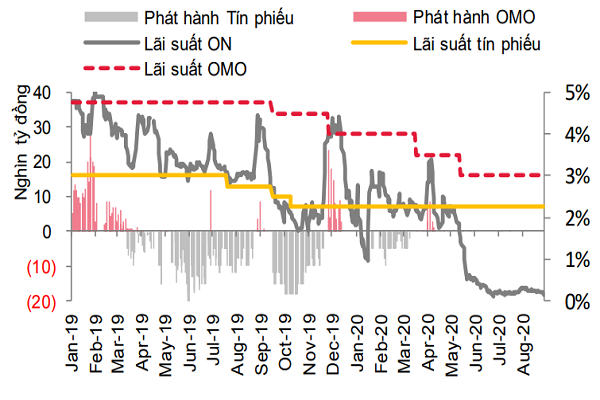

Khối lượng phát hành tín phiếu và lãi suất liên ngân hàng

Thế nhưng, hiện thanh khoản ngân hàng đang rất dồi dào do tín dụng tăng trưởng yếu ớt. Số liệu thống kê mới nhất từ NHNN cho thấy, tính đến cuối tháng 9, tín dụng mới tăng 6,09%, thấp hơn nhiều mức tăng 9,4% của cùng kỳ năm 2019; trong khi huy động vốn tăng 7,7%.

Thanh khoản dồi dào khiến lãi suất liên ngân hàng liên tục giảm và hiện đang đứng ở mức thấp nhất trong nhiều năm qua. Thậm chí, lãi suất mà các nhà băng cho nhau vay mượn VND qua đêm đã giảm về còn 0,1%/năm, thấp hơn cả lãi suất giao dịch USD cùng kỳ hạn.

Cũng bởi thanh khoản dư thừa, trong khi tín dụng tăng chậm nên các ngân hàng đang đấy mạnh mua vào TPCP. Quả vậy trong tháng 9 KBNN đã huy động được 163.000 tỷ đồng TPCP thông qua đấu thầu tại Sở Giao dịch chứng khoán Hà Nội, tăng 163% so với tháng trước. Tỷ lệ thành công bình quân của các phiên đấu thầu lên tới 98%, trong khi lãi suất trúng thầu giảm mạnh ở tất cả các kỳ hạn. Rõ ràng với tình hình hiện tại thì dù KBNN có muốn mua lại có kỳ hạn TPCP, cũng chưa chắc đã có nhà băng nào muốn bán.

Nói như vậy để thấy, Thông tư này không nhằm mục đích bơm tiền để hỗ trợ nền kinh tế ứng phó với đại dịch, mà đơn thuần chỉ là hướng dẫn về một nghiệp vụ sử dụng ngân quỹ nhà nước tạm thời nhàn rỗi trong thời gian tới mà thôi. Song không thể phủ nhận, khi được ban hành, Thông tư này sẽ giúp các nhà băng có thêm một kênh hỗ trợ thanh khoản mỗi khi gặp khó khăn bên cạnh kênh thị trường mở của NHNN. Nó cũng giúp thị trường TPCP phát triển lành mạnh và hiệu quả hơn.

Diễn đàn doanh nghiệp