Thị trường vốn của Mỹ đã bị bóp méo như thế nào sau sự thất bại của một loạt "kỳ lân gãy sừng" WeWork, Uber, Lyft?

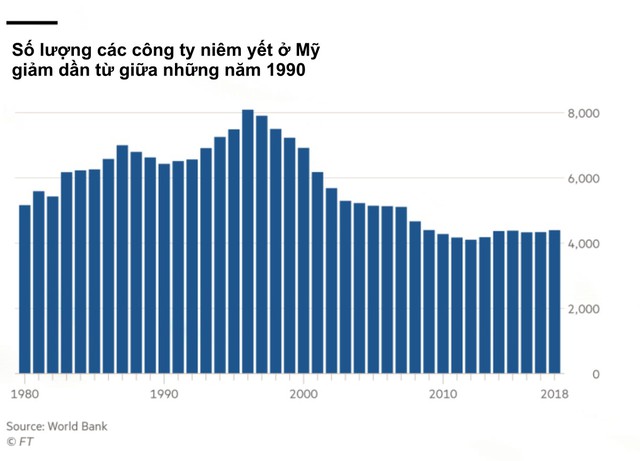

Trong 2 thập kỷ qua, số lượng các công ty niêm yết trên sàn chứng khoán Mỹ đã giảm gần 1 nửa. Thị trường vốn lớn nhất, có thanh khoản cao nhất thế giới đã mất đi sức hút vốn có.

- 05-11-2019Từng là startup giá trị nhất thế giới, công ty khai sinh ra thị trường gọi xe, Uber hiện là ‘trùm thua lỗ’, 'đốt' hàng tỷ USD mỗi quý

- 05-11-2019NBC, WSJ: Gần một nửa người Mỹ ủng hộ việc luận tội và phế truất Tổng thống Trump

- 05-11-2019“Gã khổng lồ” dầu mỏ cảnh báo giá dầu sẽ tăng vọt nếu Mỹ thông qua một lệnh cấm

Năm ngoái, khi WeWork chi 60 triệu USD để mua chiếc chuyên cơ Gulfstream, nhà đầu tư cá nhân của họ không hề tiếc tiền. Mức định giá của công ty này đã tăng lên trong nhiều năm và đạt mức 47 tỷ USD, giúp cho những bên hậu thuẫn của họ nhận được khoản lợi nhuận đáng kể trên giấy tờ.

Thế nhưng, giờ đây, WeWork chỉ được định giá ở mức 8 tỷ USD - một phần của "gói cứu trợ" từ nhà đầu tư lớn nhất của họ là SoftBank, còn chiếc Gulfstream thì đang được rao bán. Start-up này cũng huỷ bỏ kế hoạch niêm yết hồi tháng trước. Do đó, các nhà đầu tư dần mất tinh thần vì việc doanh nghiệp được quản lý một cách lỏng lẻo và lỗ triền miên, họ không còn muốn nắm giữ cổ phiếu của công ty này nữa.

Khi hoãn IPO và quay trở lại với nhà đầu tư của thị trường tư, thì WeWork trở thành biểu tượng cho một trong những "thế lực" hùng mạnh đang định hình lại thị trường vốn của Mỹ, khi số lượng các công ty niêm yết giảm sút và tiềm lực của ngành vốn cổ phần tư nhân tiếp tục gia tăng.

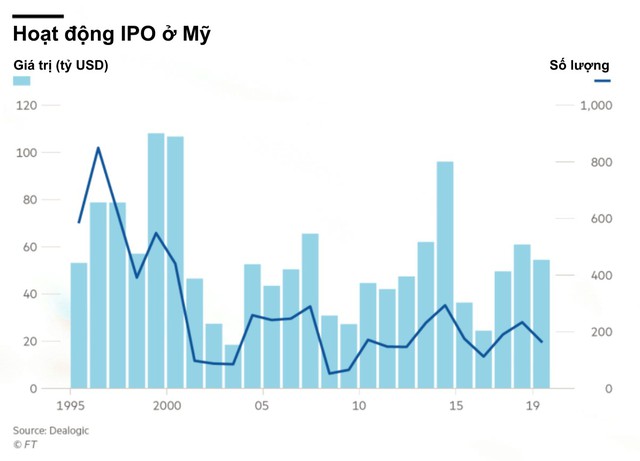

Chưa dừng ở đó, những "kỳ lân" được mong đợi nhất năm nay cũng chịu cảnh ngộ tương tự. Kể từ khi IPO hồi tháng 5 đến nay, cổ phiếu của Uber mất tới 30%. Trong khi đó, giá trị cổ phiếu Lyft "bay hơi" gần 1 nửa kể từ khi niêm yết vào tháng 3. Từ tháng 9 đến nay, Peloton mất 12% và giá cổ phiếu hiện chỉ bằng 1/5 so với thời điểm mới IPO.

Trong 2 thập kỷ qua, số lượng các công ty niêm yết trên sàn chứng khoán Mỹ đã giảm gần 1 nửa. Thị trường vốn lớn nhất, có thanh khoản cao nhất thế giới đã mất đi sức hút vốn có. WeWork thất bại trong việc thuyết phục các quỹ tương hỗ, quỹ hưu trí và quỹ đầu tư nắm giữ cổ phiếu Mỹ để chuẩn bị cho kế hoạch IPO. Điều này có thể sẽ khiến các công ty khác gặp khó khăn trong quá trình niêm yết và vấp phải "cái nhìn" hoài nghi của thị trường.

Thay vào đó, nhà đầu tư vội vã quay sang ủng hộ các công ty tư nhân có tốc độ phát triển nhanh, dù họ biết rằng lợi nhuận có thể chưa nhiều và cổ phiếu cũng khó bán hơn các đối thủ đã niêm yết. Điều này đã khiến thị trường vốn toàn cầu bị bóp méo và làm dấy lên nỗi lo ngại về một quả bong bóng đang lớn dần lên, có thể tràn vào thị trường niêm yết.

Sự bùng nổ của hoạt động mua cổ phiếu quỹ đã thu hẹp thị trường chứng khoán, khi số lượng cổ phiếu từ những công ty niêm yết còn lại sụt giảm. Ngoài ra, mức lãi suất thấp nhất trong lịch sử đã tạo ra xu hướng này, khiến các công ty muốn tìm đến các khoản nợ rẻ hơn là bán cổ phiếu. Thậm chí những công ty đang tìm cách tiếp cận thị trường đại chúng cũng đang nỗ lực tìm hướng đi mới để niêm yết cổ phiếu - mà có thể làm giảm mức độ ảnh hưởng của ngân hàng và giúp họ trở nên linh hoạt hơn.

Jim Cooney, người đứng đầu lĩnh vực thị trường vốn châu Mỹ tại Bank of America, cho hay: "Các công ty đang ở lại thị trường tư nhân ngày càng lâu và được rót vốn trong thời gian dài hơn." Ông nói, năm 2013, 1/4 lượng vốn cổ phần được huy động từ việc phát hành cổ phiếu mới đến từ thị trường công, còn bây giờ con số ấy là 48% - xu hướng này sẽ tiếp tục diễn ra.

Thị trường toàn cầu cho vốn cổ phần tư nhân, bao gồm cả đầu tư mạo hiểm, đã mở rộng gấp 5 lần trong 2 thập kỷ qua, lên tới 4,2 nghìn tỷ USD giá trị tài sản được quản lý, theo số liệu năm 2018 của Preqin. Điều này đã gây áp lực lên các nhà quản lý quỹ và chờ đợi những khoản đầu tư xứng đáng để đưa số vốn đó vào hoạt động.

Quyết định hoãn IPO vô thời hạn của WeWork cũng khá quan trọng, vì nó chỉ ra một hậu quả của nguồn vốn tư nhân quá dồi dào. SoftBank và quỹ đầu tư 100 tỷ USD của họ đã thể hiện rõ chiến lược này hơn bất kỳ nhà đầu tư nào khác.

Larry Fink, CEO của BlackRock, nhận định rằng những công ty quyết định niêm yết làm như vậy đã "nằm gọn" ở thị trường tư trong một thời gian dài và phát triển lớn mạnh hơn bao giờ hết. Tuy nhiên, khi hoãn IPO, các doanh nghiệp thường bỏ qua lợi nhuận và "tạo văn hoá tăng trưởng với bất kỳ giá nào." Đó là lý do tại sao nhiều thương vụ IPO gần đây lại thất bại. Thị trường công đòi hỏi tính kỷ luật tài chính nghiêm khắc hơn nhiều, còn các công ty tư nhân lại chờ đợi quá lâu mới niêm yết.

Những yếu tố khác cũng có thể cản trở kế hoạch IPO, bao gồm nhu cầu của thị trường đối với báo cáo tài chính doanh nghiệp tăng cao. Những công ty niêm yết của Mỹ không chỉ công khai kết quả kinh doanh cho nhà đầu tư mỗi 3 tháng, mà còn đưa ra dự báo lợi nhuận cho các quý sau.

Cựu Tổng thống Barack Obama đã thử một biện pháp khắc phục với Đạo luận Việc làm 2012, nhằm hỗ trợ doanh nghiệp nhỏ và giảm bớt lượng IPO của các công ty có doanh thu hàng năm dưới 1 tỷ USD. Tuy nhiên, động thái này cũng chỉ làm tăng số lượng các nhà đầu tư tư nhân mà các công ty được phép có trước khi phải công bố báo cáo tài chính, từ 500 đến 2.000 người. Do đó, các công ty tư nhân có thể "giấu kín" hoạt động tài chính của họ lâu hơn.

Một số công ty đã tận dụng việc này, ví dụ như công ty phân tích Palantir Technologies. Công ty này được định giá ở mức 20 tỷ USD và gần đây đang muốn huy động thêm tiền mặt và trì hoãn IPO từ 2 đến 3 năm, dù đã hoạt động như một công ty tư nhân từ năm 2004.

Thời gian trì hoãn kéo dài đến vậy có thể khiến các nhà đầu tư mạo hiểm nản lòng, bởi họ thường tìm cách "rút lui" khỏi những khoản đầu tư trong vòng 10 năm và xem các thương vụ IPO lớn là sự kiện mang đến danh tiếng cho mình. Những nhân viên nắm giữ quyền chọn cổ phiếu đang gần đến ngày đáo hạn cũng thúc giục một số công ty niêm yết sớm, ví dụ như Airbnb.

Những áp lực này hiện đang tạo động lực cho một cách niêm yết mới. Những nhà đầu tư tư nhân, như đối tác của Benchmark Capital - Bill Gurley, đang thúc đẩy các start-up xem xét việc niêm yết trực tiếp, tức là đưa cổ phiếu lên sàn nhưng không huy động vốn. Quy trình này cho phép các công ty giành quyền kiểm soát từ các "ông lớn" ngành ngân hàng, do đó chi phí sẽ được hạ bớt. Yêu cầu đối với các bản báo cáo tương tự như IPO, nhưng các công ty có thể bỏ qua các buổi giới thiệu nhà đầu tư do ngân hàng tổ chức để thu hút đầu tư. Niêm yết trực tiếp cũng loại bỏ những giai đoạn truyền thống vốn không cho phép bán cổ phiếu, từ đó nhà đầu tư ban đầu sẽ sớm có được lợi nhuận.

Dẫu vậy, một số giám đốc điều hành đang cân nhắc về niêm yết trực tiếp đã bày tỏ mối quan ngại về khả năng thu hút nhà đầu tư lớn.