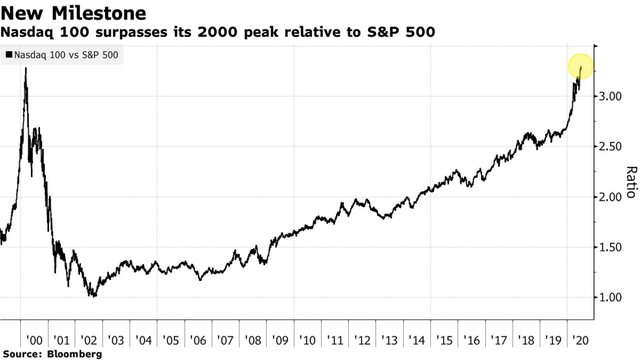

Thước đo so sánh Nasdaq 100 và S&P 500 đã vượt qua mức đỉnh của năm 2000, báo hiệu một bong bóng dotcom khác sắp vỡ tung?

Nasdaq 100 đã kết thúc một tuần khởi sắc khác với mức tăng hơn 600 điểm so với thời điểm Covid-19 bắt đầu bùng phát. Một thước đo so sánh tốc độ tăng trưởng của chỉ số này là hệ số của Nasdaq100 so với S&P 500 đã vượt qua mức đỉnh trong thời kỳ dotcom trước đây.

- 07-04-2020Vốn đã yếu ớt, số phận của các "kỳ lân" công nghệ sẽ ra sao khi cơn bão Covid-19 đi qua, bong bóng dotcom sẽ xuất hiện?

- 06-05-2019Cổ phiếu nhóm công nghệ thăng hoa, liệu đây có phải giai đoạn "được bơm phồng" của bong bóng dotcom 2.0?

- 13-09-2018Đợt giảm giá tiền ảo đã tệ hơn vụ nổ bong bóng dotcom

Việc TTCK Mỹ tăng bật trở lại sau khi tụt mất gần 1/4 giá trị hồi tháng 3 vừa rồi là một chuyện. Nhưng việc tăng liên hồi ngay cả sau khi tới ngưỡng cao kỷ lục lại là một chuyện hoàn toàn khác. Tuy nhiên, đó là những gì đã diễn ra đối với những cổ phiếu công nghệ lớn nhất – vừa ghi nhận một trong những tuần khởi sắc nhất trong giai đoạn phục hồi.

Trong 1 năm TTCK chứng kiến nhiều biến động mạnh, không có điều gì kỳ lạ hơn giai đoạn nửa đầu năm 2020 – chỉ số Nasdaq 100 không chỉ tăng điểm trở lại mà còn chuẩn bị ghi nhận mức tăng hàng năm có thể là tốt nhất trong 2 thập kỷ qua. Hơn cả việc sống sót qua giai đoạn phong tỏa do đại dịch, các công ty lớn nhất nước Mỹ đang nhận thấy đà tăng của cổ phiếu tiếp tục diễn ra nhờ quá trình này, khi nhà đầu tư đổ xô tìm đến bất kỳ nơi nào có quy mô lớn và sự ổn định.

Gary Bradshaw– quản lý danh mục đầu tư tại Hodges Capital Management, nhận định: "Dịch bệnh đã mang lại lợi nhuận cho hoạt động kinh doanh của các công ty nhanh tới 2 đến 3 năm." Trong khi sự tách rời khỏi nền kinh tế thực là điều đáng ngạc nhiên, "nhưng bạn đang mua cổ phiếu của những công ty tăng trưởng tốt nhất trên thế giới trong môi trường lãi suất rất thấp."

Nasdaq 100 đã kết thúc một tuần khởi sắc khác với mức tăng hơn 600 điểm so với thời điểm Covid-19 bắt đầu bùng phát. Một thước đo so sánh tốc độ tăng trưởng của chỉ số này là hệ số của Nasdaq 100 so với S&P 500 đã vượt qua mức đỉnh trong thời kỳ dotcom trước đây.

Chỉ báo so sánh tốc độ tăng trưởng của Nasdaq 100 và S&P 500 đã vượt đỉnh hồi năm 2000.

Dẫu vậy, không có nhiều người nhận ra điều này đang diễn ra. Quay trở lại thời điểm trước khi dịch bệnh khiến cả thế giới náo loạn, Phố Wall đã chắc chắn rằng khi thị trường "con bò" sụp đổ thì nạn nhân chịu thiệt hại nặng nề nhất chính là các cổ phiếu công nghệ được định giá cao. Thực tế, điều này đã không diễn ra. Thay vào đó, bảng cân đối kế toán vững chắc, ứng dụng công nghệ tự động và cung cấp dịch vụ khi phần lớn người dân ở trong nhà đã là yếu tố "bảo vệ" nhóm cổ phiếu này khỏi cơn bán tháo.

Nhà đầu tư đang ngày càng ưa chuộng các cổ phiếu vốn hóa lớn. Trước mức tăng 0,6% ở phiên 2/7, Nasdaq 100 đã tăng hơn 1% trong 3 ngày đầu tuần. Trong 4 phiên, chỉ số này tăng 5%, cao hơn so với mức tăng của S&P 500. Đà tăng diễn ra bất chấp số ca nhiễm nCoV tiếp tục gia tăng ở Mỹ. Điều này đặt ra một câu hỏi về tốc độ hồi phục của nền kinh tế và liệu diễn biến khởi sắc này có thể kéo dài bao lâu.

Khi nửa cuối năm 2020 bắt đầu, lợi nhuận của các "ngôi sao" công nghệ thực sự rất khó để bỏ qua. Thúc đẩy đà tăng của Phố Wall, Nasdaq 100 đã tăng 18% trong năm nay và cho phần còn lại của thị trường "hít bụi". Ở mức 21,5 điểm phần trăm, thì mức chênh lệch hiệu suất của chỉ số này với S&P 500 đang ở mức lớn nhất trong lịch sử.

Đương nhiên, những người mang quan điểm hoài nghi cho biết diễn biến khởi sắc đã "đi" quá xa và quá nhanh. Một vài chỉ báo động lượng cũng cho thấy điều đó. Đà tăng của thị trường đã đưa Nasdaq 100 vượt quá mức trung bình động 200 ngày, đưa mức tăng từ tháng 3 lên gần 20%, chạm mức đỉnh đã thiết lập hồi tháng 2.

Yousef Abbasi– chiến lược gia thị trường toàn cầu tại StoneX, nhận định: "Thật đáng kinh ngạc, nhà đầu tư vẫn rót tiền và tiếp tục tìm đến cổ phiếu công nghệ vốn hóa lớn, bất chấp những lo ngại về vấn đề của Mỹ, châu Âu và Trung Quốc. Mọi thứ đã đi quá xa so với các nguyên tắc cơ bản."

Nếu nhìn lại thời điểm 20 năm trước, thì một cột mốc khác cũng được đánh dấu trong tuần này: khoảng cách giữa Nasdaq 100 và S&P 500 đã vượt qua mức đỉnh hồi năm 2000. Tùy vào góc nhìn của mỗi người, cách giải thích về diễn biến này là khác nhau. Đối với những người mang quan điểm nghi ngờ, thì "cảnh tượng" này lại gợi nhớ về sự kiện bong bóng dot-com.

Tuy nhiên, trong mắt các "tín đồ" công nghệ, sự khởi sắc này là yếu tố duy trì xu hướng tăng. Hãy so sánh về diễn biến của những "gã khổng lồ" như Apple và Microsoft hiện và trước đây. 1 năm trước khi xảy ra sự kiện bong bóng dot-com, các công ty trong S&P 500 Information Technology Index đã ghi nhận khoản lợi nhuận gộp là khoảng 50 tỷ USD. Trong khi đó, con số này ở năm ngoái là 240 tỷ USD.

Do đó, trong khi Nasdaq 100 đã quay trở lại "thời kì hoàng kim" so với thị trường, thì lợi nhuận cơ bản của chỉ số này đã lớn gấp 5-7 lần so với 20 năm trước. Đó là một phần lý do tại sao Bradshaw tiếp tục nắm giữ một số cổ phiếu công nghệ lớn, bao gồm: Apple, Microsoft, Amazon và Facebook.

Bradshaw cho hay: "Các công ty này đang chứng kiến lợi nhuận, doanh thu tăng lên và tiếp tục gia tăng dòng tiền với tốc độ nhanh hơn hầu hết những công ty khác. Điều này không giống như bong bóng dot-com vào tháng 3/2000. Bởi trước đây, nhiều doanh nghiệp trong đó chỉ đốt tiền mặt."

Các "fan" của cổ phiếu công nghệ đã có một chút sợ hãi vào thứ Sáu tuần trước, khi cổ phiếu nhóm FANG giảm hơn 5% và ghi nhận phiên tồi tệ nhất kể từ mức đáy ở thời điểm Covid-19 bùng phát. Hiện tại, những khoản lỗ đó đã được xóa sạch. Cổ phiếu các công ty internet đã tăng 7,6% trong tuần này và ghi nhận tuần khởi sắc nhất kể từ tháng 4.

Chỉ báo biến động của Nasdaq100 đã thấp hơn so với S&P 500.

Tuy nhiên, dù đã đạt mức tăng vững chắc, nhưng mối lo ngại vẫn còn đó. Sau 12 phiên tăng điểm liên tiếp, thì sự chênh lệch giữa Nasdaq 100 và S&P 500 đã quay trở lại mức bình thường. Thông thường, chỉ số biến động Cboe NDX (VXN) giao dịch trên Cboe Volatility Index (VIX), với mức chênh lệch trung bình 3 điểm trong 5 năm qua. Khoảng cách đó đã thu hẹp vào năm 2020, xuống còn 1/3 so với trước đó, khi nhà đầu tư đổ xô tìm đến cổ phiếu vốn hóa lớn và cổ phiếu công nghệ bởi sự an toàn khi trải qua đại dịch.

Tim Courtney – CIO của Exencial Wealth Advisors, cho hay: "Tôi có một chút lo ngại về tốc độ tăng của thị trường, đặc biệt là Nasdaq. Khi bạn nhìn vào mức định giá của đà tăng đối với phần còn lại của thị trường, các công ty vốn hóa lớn hoặc các công ty nhỏ hơn, rõ ràng rằng mọi thứ đã quay trở lại phạm vi của những năm 2000."

Tham khảo Bloomberg