Vốn FDI đổ mạnh vào Việt Nam, cổ phiếu hạ tầng khu công nghiệp tăng “phi mã”

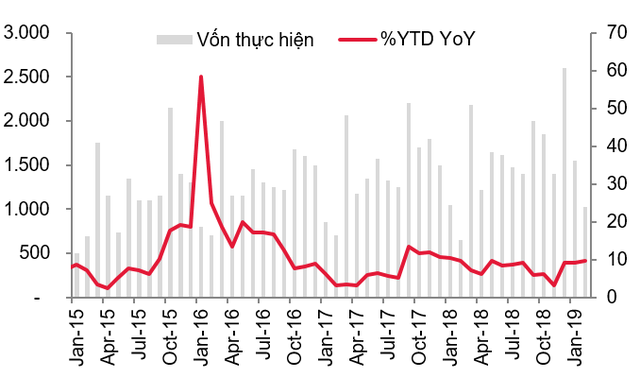

Theo số liệu từ Tổng cục thống kê, vốn FDI giải ngân vào Việt Nam trong năm 2018 đạt 19,1 tỷ USD, tăng 9,1% so với năm trước đó. Trong 2 tháng đầu năm 2019, lượng vốn FDI giải ngân tiếp tục tăng mạnh với 2,58 tỷ USD, tăng 9,8% so với cùng kỳ.

Từ đầu năm tới nay, diễn biến các cổ phiếu thuộc nhóm hạ tầng khu công nghiệp như Viglacera (VGC), Kinh Bắc (KBC), Nam Tân Uyên (NTC), Long Hậu (LHG), D2D…diễn ra khá tích cực với mức tăng trưởng hàng chục phần trăm.

Tín hiệu tích cực của nhóm cổ phiếu này bên cạnh yếu tố thị trường chung thuận lợi, kỳ vọng thoái vốn Nhà nước còn có yếu tố quan trọng từ dòng vốn FDI đang đổ mạnh vào Việt Nam, tạo nên nhu cầu lớn về thuê đất hạ tầng khu công nghiệp.

Cổ phiếu hạ tầng KCN tăng "phi mã" những tháng đầu năm

Vốn FDI đổ mạnh vào Việt Nam, nhu cầu thuê đất khu công nghiệp tăng mạnh

Theo số liệu từ Tổng cục thống kê, vốn FDI giải ngân vào Việt Nam trong năm 2018 đạt 19,1 tỷ USD, tăng 9,1% so với năm trước đó. Trong 2 tháng đầu năm 2019, lượng vốn FDI giải ngân tiếp tục tăng mạnh với 2,58 tỷ USD, tăng 9,8% so với cùng kỳ.

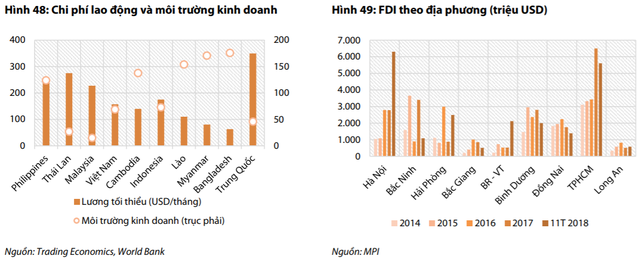

CTCK Rồng Việt (VDSC) cho rằng những năm gần đây, Việt Nam là điểm đến hấp dẫn của dòng vốn FDI với nhiều lợi thế lớn, bao gồm vị trí chiến lược tại khu vực châu Á và đường biên giới đất liền với Trung Quốc – thuận lợi cho lưu thông đường bộ. Hơn nữa, không có khu công nghiệp nào nằm sâu trong đất liền và các cụm khu công nghiệp chính được kết nối với cảng biển bởi hệ thống đường lớn, đường cao tốc đang được tăng cường đầu tư. Môi trường kinh doanh cải thiện đáng kể khi Việt Nam nhảy vọt 24 bậc trong ba năm, lên vị trị 69 theo World Bank.

Vốn FDI giải ngân tiếp tục tăng mạnh

Bên cạnh đó, chi phí lao động trung bình tại Việt Nam ước tính thấp hơn 43% và 10% so với Thái Lan và Indonesia cũng là yếu tố thu hút FDI. Tỷ lệ lấp đầy các khu công nghiệp tại Việt Nam ghi nhận khoảng 73% (theo MPI) trong khi hơn 90% đất thương phẩm tại Thái Lan đã đi vào khai thác (theo CBRE), tính đến cuối Q2/2018. Thái Lan là nơi tập trung sản xuất ngành công nghiệp ô tô tại châu Á, trong khi Việt Nam được các tập đoàn công nghệ hàng đầu chọn lựa trong hơn 10 năm qua.

Samsung, LG và một số tập đoàn lớn khác, đã hiện diện hơn 10 năm tại Việt Nam, tạo nên nhu cầu thuê lớn tại phía bắc. Lực lượng lao động đồng bộ và sự thuận lợi tiếp cận các nhà cung ứng đã tạo ra nền tảng vững chắc cho hoạt động sản xuất tại khu vực. Điều này khuyến khích nhà cung cấp đặt nhà máy sản xuất gần với khách hàng của họ. Tiềm năng cho thuê lớn có thể xuất phát từ (1) kế hoạch tăng sản xuất màn hình OLED từ Samsung Display và LG Display; (2) đầu tư năng lượng mặt trời và (3) hoạt động sản xuất ô tô của Vinfast trong thời gian tới.

Quỹ đất, tập khách hàng và nhu cầu thuê khác nhau giữa các khu vực

VDSC đánh giá khu công nghiệp phía Bắc là điểm đến ưa thích của các tập đoàn, công ty công nghệ. Tại đây, KBC kỳ vọng cho thuê 843 ha đất thương phẩm còn lại, tập trung tại Bắc Ninh, Bắc Giang và Hải Phòng, nơi nhu cầu thuê luôn ở mức cao. VGC hiện đang sở hữu khoảng 911 ha đất thương phẩm ở phía bắc. Các khu công nghiệp của VGC nằm dàn trải hơn, tại một số tỉnh phía Bắc. Tốc độ cho thuê vì vậy có thể chậm hơn ở một số khu. Giá cho thuê trung bình tại phía bắc là 82 USD/m2/50 năm, cao hơn 13% so với tại miền nam.

VDSC cho rằng KBC và VGC sẽ tiếp tục hưởng lợi nhiều nhất, đặc biệt khi (1) tranh chấp thương mại kéo dài và (2) các tập đoàn công nghệ tiếp tục mở rộng sản xuất và mạng lưới nhà cung cấp.

Khách thuê tại miền Nam đa dạng hơn, bao gồm cả ngành công nghiệp nặng và hóa chất. Tranh chấp thương mại gần đây cũng khuyến khích doanh nghiệp từ Đài Loan và Trung Quốc, phần lớn là SMEs, chuyển hoạt động sản xuất sang các khu công nghiệp phía Nam. LHG và NTC qua đó có thể hưởng lợi. Khu công nghiệp Long Hậu 3 có khả năng cho thuê chậm 90 ha đất thương phẩm, mặc dù sở hữu vị trí rất thuận lợi và nhu cầu cao, do khó khăn trong khâu giải phóng mặt bằng. VDSC hy vọng khu công nghiệp Nam Tân Uyên 3 sẽ bắt đầu thi công hạ tầng cuối Q2.2019 và cho thuê 255 ha trong 5 - 6 năm.

Ngoài ra, Becamex (bao gồm cả VSIP) và IDC đang có 2.118 ha sẵn sàng cho thuê tại phía Nam. Tuy nhiên, một số khu công nghiệp của họ đang cho thuê tương đối chậm vì vị trí không thuận lợi. Chi phí dịch chuyển đang tăng cao gần đây có thể làm giảm sự sẵn sàng di dời, đặc biệt đối với các doanh nghiệp SMEs.