Warren Buffett đã đánh mất khả năng đánh bại thị trường?

Một số nhà đầu tư cho rằng Buffett phải tìm cách điều chỉnh chiến lược đầu tư giá trị của ông sao cho phù hợp với thứ được gọi là "nền kinh tế mới" ở thời bong bóng dotcom (nhưng giờ đã không còn mới mẻ nữa).

- 16-06-2020Warren Buffett kiếm ‘bộn tiền’ nhờ giúp hãng môtô Harley-Davidson vượt qua khủng hoảng như thế nào?

- 10-06-2020Nhà đầu tư 43 tuổi tuyên bố "daytrading là trò dễ nhất mà tôi từng chơi", Warren Buffett là "kẻ ngốc"

- 06-06-2020Tổng thống Trump: Warren Buffett đúng cả đời, sai lầm duy nhất là bán sạch cổ phiếu hàng không!

Khi Financial Times phỏng vấn Warren Buffett năm ngoái, nhà đầu tư huyền thoại đã dự báo rằng trong tương lai lợi nhuận của Berkshire Hathaway cũng như lợi suất mà ông thu được từ thị trường chứng khoán sẽ không có nhiều biến động.

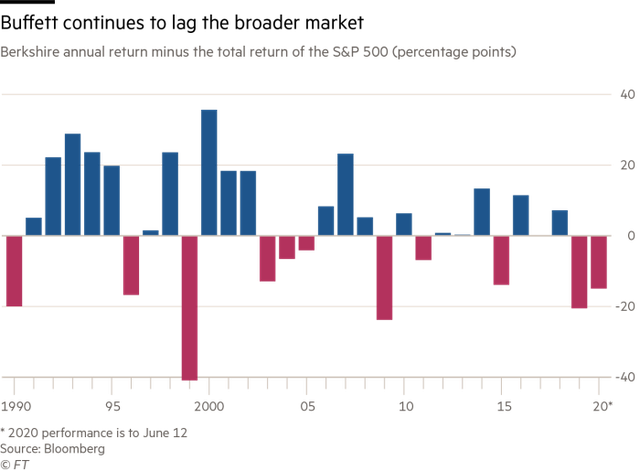

Các cổ đông của Berkshire lúc đó chắc hẳn đều đang suy nghĩ: giá như đó không phải là sự thật, bởi năm 2019, Buffett đã có "màn trình diễn" tồi tệ nhất trong 1 thập kỷ so với chỉ số S&P 500. Và 6 tháng đầu năm 2020 đã trôi qua mà không có gì đột phá. Thay vì tận dụng cơ hội khi đại dịch Covid-19 tàn phá thị trường tài chính hồi tháng 3, Buffett lại ngồi im và gánh chịu thiệt hại. Thay vì thể hiện sức mạnh bảng cân đối kế toán của Berkshire, cuộc khủng hoảng lại làm sâu sắc thêm những lo ngại về phương hướng của tập đoàn.

Thậm chí một số nhà quan sát đã theo dõi Buffett lâu năm cho rằng đã đến lúc suy nghĩ lại về mô hình kinh doanh và đầu tư của "huyền thoại xứ Omaha".

Lần đầu tiên kể từ khi Berkshire bỏ lỡ những cơ hội xuất hiện sau bong bóng dotcom, câu hỏi "liệu có phải Buffett đã mất đi khả năng đầu tư siêu phàm" lại được đặt ra nhiều hơn bao giờ hết.

Lợi suất năm của Berkshire thua kém so với chỉ số S&P 500. Nguồn: Financial Times.

Theo Cathy Seifert, chuyên gia phân tích phụ trách nghiên cứu Berkshire tại Viện nghiên cứu CFRA, cần phải có câu trả lời lý giải hiện tượng hiệu suất của Berkshire xuống thấp trong một thời gian dài như vậy. Bà chỉ ra Berkshire đã ghi giảm giá trị số cổ phần tại công ty thực phẩm Kraft Heinz tới 3 tỷ USD vào năm ngoái, trong khi khoản đầu tư 10 tỷ USD vào công ty dầu mỏ Occidential Petroleum cũng không còn đem lại cổ tức bằng tiền mặt và hiện số chứng quyền tại đây dường như không có chút giá trị nào.

"Hai thương vụ này đã gây tổn hại lớn cho danh tiếng của Berkshire", Seifert nói. Đặc biệt có thể nói thương vụ đầu tư vào Occidental rõ ràng là một "thảm họa".

Không chỉ có vậy, Buffett còn tăng đầu tư vào 4 hãng hàng không lớn nhất nước Mỹ vào đầu năm nay, để rồi bán đi toàn bộ khi đại dịch lên đến đỉnh điểm vào tháng 4 và thua lỗ nặng.

Và đã hơn 4 năm trôi qua kể từ khi Berkshire thực hiện thương vụ thâu tóm lớn mới nhất – mua lại nhà sản xuất thiết bị hàng không Precision Castparts, khiến núi tiền mặt của tập đoàn đã lên cao kỷ lục 137 tỷ USD. Buffett không nhảy vào khi rất nhiều nhà đầu tư cũng như chuyên gia phân tích mong ngóng ông sẽ làm như vậy sau khi thị trường lao dốc không phanh hồi tháng 3, làm dấy lên câu hỏi Berkshire giữ nhiều tiền mặt như vậy để làm gì?

"Tôi e rằng ông ấy đã lỡ mất toàn bộ con sóng tăng điểm. Nếu như đà tăng bắt đầu từ cuối tháng 3 và trong cả tháng 4 ông ấy vẫn bán ròng... Rất nhiều nhà đầu tư nhỏ lẻ đổ tiền vào thị trường và thu về kết quả tốt hơn so với những nhà đầu tư chuyên nghiệp", chuyên gia phân tích James Shanahan nói.

Các nhà đầu tư cũng chỉ ra rằng cú sụp đổ chóng vánh trong nháy mắt của thị trường hồi tháng 3 trái ngược với những gì diễn ra sau khủng hoảng tài chính 2008. Đến tận cuối năm 2009 Berkshire mới chốt thương vụ thâu tóm công ty đường sắt Burlington Northern, và 2 năm sau mới đầu tư 5 tỷ USD vào Bank of America.

Tuy nhiên Buffett cũng đã có những thương vụ đầu tư sinh lời trong năm 2008, ví dụ như đầu tư nhiều tỷ USD vào Goldman Sachs và Gerneral Electric, khiến nhiều người tự hỏi có phải ông không còn nhanh nhẹn như trước.

Ông trùm đầu cơ Bill Ackman, người ngưỡng mộ Buffett trong nhiều năm nay, đã bán số cổ phần tại Berkshire để tự đầu tư vào các cổ phiếu khác. Còn những công ty bị ảnh hưởng mạnh và cần huy động tiền mặt trong cuộc khủng hoảng này, ví dụ như Airbnb và Expedia, lại tìm đến những công ty vốn cổ phần tư nhân như Silver Lake.

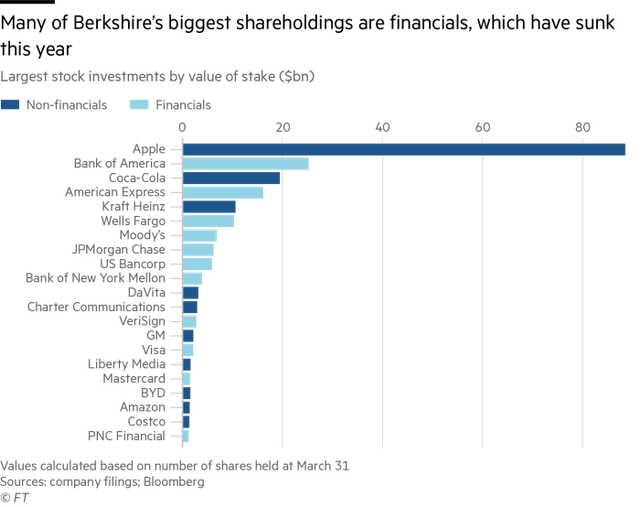

Những công ty này được xếp vào nhóm công nghệ và nằm ngoài các lĩnh vực mà Buffett vẫn quan tâm lâu nay, dẫn đến 1 mối lo ngại lớn hơn về khả năng bắt kịp TTCK Mỹ của Berkshire. Hiện tập đoàn đang tập trung vào hai ngành là tài chính (trực tiếp sở hữu công ty bảo hiểm Geico và có cổ phần tại nhiều ngân hàng lớn nhất ở Mỹ) và công nghiệp. Tuy nhiên công nghệ mới là ngành đã dẫn dắt thị trường trong năm ngoái và cả từ đầu năm đến nay.

Tỷ trọng của các cổ phiếu tài chính trong chỉ số S&P 500 đã giảm từ mức 15% ở thời điểm gần 4 năm trước xuống còn 10,5% ở thời điểm hiện tại, nhưng bảo hiểm và đầu tư chiếm gần 25% lợi nhuận hoạt động của Berkshire trong năm ngoái. Các cổ phiếu tài chính cũng chiếm hơn 1/3 danh mục đầu tư của Berkshire trong tháng 3.

Nhiều cổ phiếu chiếm tỷ trọng lớn nhất trong danh mục cổ phiếu của Berkshire thuộc nhóm tài chính. Nguồn: Financial Times.

Các cổ phiếu ngân hàng đã lao dốc mạnh trong thời gian vừa qua do dự báo nợ xấu sẽ tăng mạnh trong khủng hoảng và lợi nhuận sẽ sụt giảm vì lãi suất giảm. Lãi suất siêu thấp cũng gây áp lực lên số trái phiếu kho bạc trị giá hơn 100 tỷ USD mà Berkshire đang nắm giữ.

Trong khi đó, nhóm công nghệ và viễn thông, trong đó có các công ty internet, hiện chiếm tỷ trọng 38% trong chỉ số S&P500.

Một số nhà đầu tư cho rằng Buffett phải tìm cách điều chỉnh chiến lược đầu tư giá trị của ông sao cho phù hợp với thứ được gọi là "nền kinh tế mới" ở thời bong bóng dotcom nhưng giờ đã không còn mới mẻ nữa.

"Nếu Berkshire muốn tạo ra những giá trị như trong quá khứ, họ phải mua lại những công ty sẽ tạo ra giá trị lớn lao trong 25 năm nữa. Cả Warren Buffett và Charlie Munger đều thừa nhận họ đã bỏ lỡ Amazon và nên xem xét kỹ những công ty như vậy, nhưng họ cũng nói rằng họ không hiểu về chúng", Christopher Rossbach, giám đốc đầu tư của quỹ J Stern đã nắm giữ cổ phiếu Berkshire trong suốt mấy chục năm qua, nói.

Năm 2016 Buffett bắt đầu đầu tư vào Apple và cho đến nay đây lại là mã chiếm tỷ trọng lớn nhất trong danh mục cổ phiếu của Berkshire, cho thấy Buffett vẫn có thể tìm được "vùng an toàn" trong các công ty công nghệ. Năm ngoái ông cũng mua một lượng nhỏ cổ phiếu Amazon. Tuy nhiên, mức định giá quá cao (ít nhất là theo chuẩn của Berkshire) ngăn cản Buffett thực hiện những cú đặt cược lớn hơn.

Nhiều cổ đông của Berkshire có thể sẽ không tha thứ cho bất kỳ nhà quản lý nào nếu họ để thua thị trường như vậy nhưng vẫn tiếp tục tin tưởng rằng cuối cùng thì Buffett sẽ chiến thắng. Những gì diễn ra năm 2000 là một lý do: khi các cổ phiếu dotcom vỡ bong bóng thì cổ phiếu Berkshire đã tăng hơn 25%. Tuy nhiên nếu chứng khoán toàn cầu lại chạm đáy như hồi tháng 3 và làn sóng Covid-19 thứ hai ập đến, sự thận trọng của Buffett có thể được đánh giá theo cách hoàn toàn khác.

"Berkshire Hathaway vẫn được thiết kế để trao thưởng cho các nhà đầu tư dài hạn nhưng nhiều khi không đúng lúc. Đó là một trong những lý do khiến tôi luôn nói với mọi người rằng đừng thúc giục Buffett tiêu núi tiền mặt 137 tỷ USD. Nếu quá vội vã thì ông ấy có thể mắc phải sai lầm", chuyên gia phân tích Thomas Russo nói.

Tham khảo Financial Times